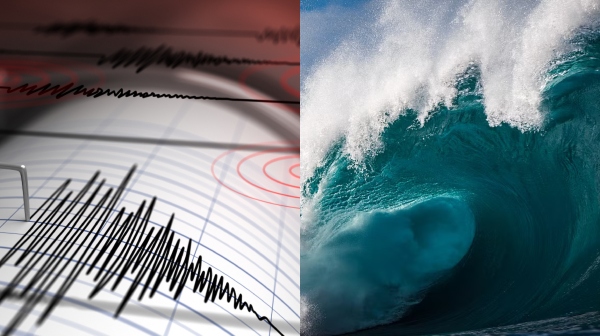

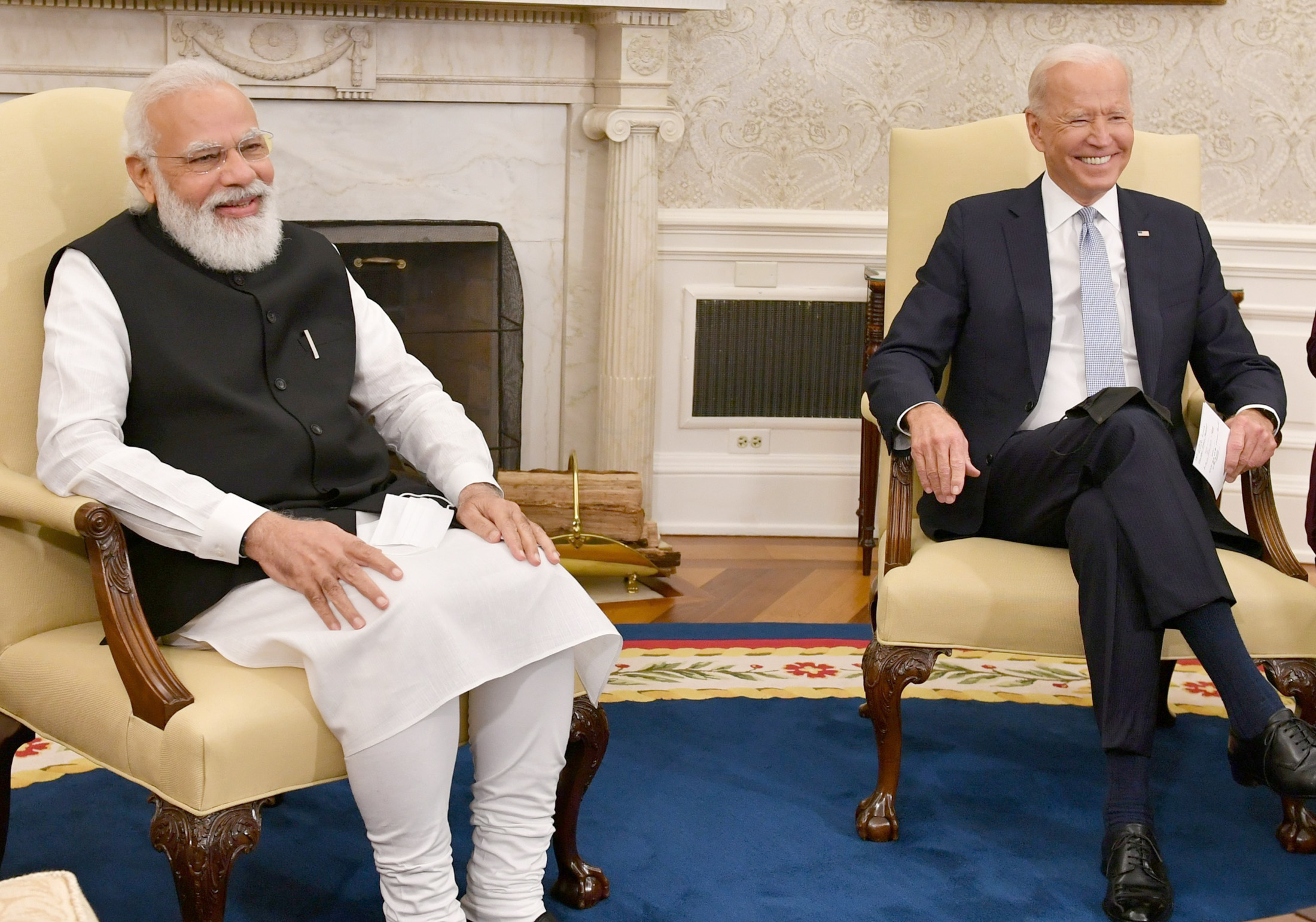

அமெரிக்கா தும்மினால், இந்தியாவுக்கு ஜலதோஷம் பிடிக்கும் என்று என்று ஒரு கூற்று உண்டு. அது பங்குச் சந்தை விஷயத்திற்கும் பொருந்தும்.

அமெரிக்க பங்குச் சந்தையில் ஏதேனும் பிரச்னை ஏற்பட்டால், அது நேரடியாக நமது பங்குச் சந்தையைப் பாதிக்கும். அங்குள்ள முதலீட்டாளர்களின் திட்டங்கள் மாறினால், அதுவும் நமது பங்குச் சந்தைகளையே முதலில் பாதிக்கும்.

பத்து ஆண்டுகளாக இதுபோன்று நடப்பது குறைந்திருந்தாலும், கடந்த மூன்று மாதங்களாக பங்குச் சந்தைக் குறியீடுகள் கடுமையான ஏற்ற இறக்கங்களைச் சந்தித்து வருகின்றன.

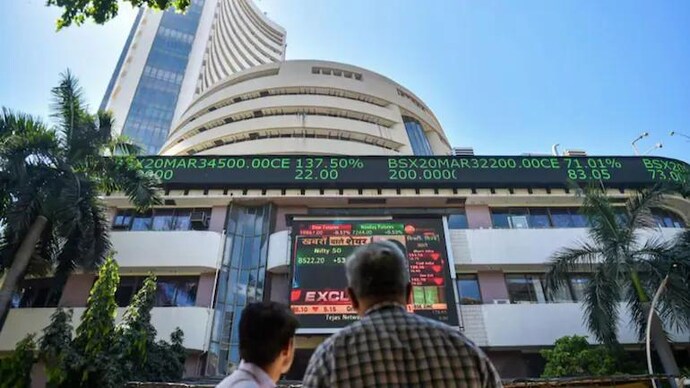

இதுவரை இல்லாத அளவில், இந்த ஆண்டு செப்டம்பரில் சென்செக்ஸ் 85,978 புள்ளிகள் என்ற உச்சத்தைத் தொட்டது.

அனைத்து சில்லறை முதலீட்டாளர்களும் ஒரு லட்சத்தை எட்டப் போகிறோம் என்று கொண்டாடுவதற்குள், வேகமாக ஏறுவது போல் ஏறி, சென்செக்ஸ் புள்ளிகள் தொடர்ந்து சரிந்து வருகின்றன.

இதுவரை இல்லாத உச்சத்திற்குச் சென்று, சென்செக்ஸ் மற்றும் நிஃப்டி 10 சதவீதம் வரை சரிந்தன.

இதன் விளைவாக, மொத்த பங்கு மதிப்பை (market capitalization) வைத்துப் பார்க்கும்போது, முதலீட்டாளர்கள் சுமார் 50 லட்சம் கோடி மதிப்பிலான முதலீடுகளை இழந்துள்ளனர். இந்த இழப்பு இத்துடன் நின்றுவிடவில்லை.

பங்குச் சந்தைகள் ஏன் இவ்வளவு வீழ்ச்சி அடைகின்றன? அப்படி என்ன மாற்றங்கள் நடந்தன?

இதற்கான ஐந்து முக்கியக் காரணங்களைப் பற்றி இந்தக் கட்டுரையில் விரிவாகப் பார்க்கலாம்.

கடந்த 4 ஆண்டுகளாக நமது சந்தைகள் ஏற்றம் கண்டு வருகின்றன. 2020 நிஃப்டி, கொரோனாவின் போது 8,084 புள்ளிகளுக்கு குறைந்தது. அதிலிருந்து 4 ஆண்டுகளில் அதிகபட்சமாக 26,178 புள்ளிகள் வரை ஏறியது. அங்கிருந்து 10% சரிந்தாலும், இந்த ஆண்டுக்கான லாபம் 8 சதவீதம் வரை இருந்தது.

ஓராண்டில் 19 சதவீதமும், இரண்டு ஆண்டுகளில் 28 சதவீதமும், 3 ஆண்டுகளில் 32 சதவீதமும், நான்கு ஆண்டுகளில் 81 சதவீதமும் லாபம் கிடைத்துள்ளது.

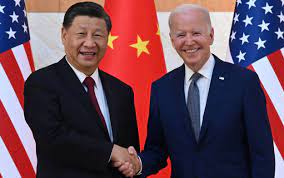

இரண்டு மாதங்களுக்கு முன்பு வரை சீனாவின் சந்தைகள் தேக்க நிலையில் இருந்தன. கொரோனாவுக்கு பிறகு சீன சந்தைகள் மீளவில்லை.

சீனாவின் ஷாங்காய் கூட்டுக் குறியீட்டு எண்(Composite Index) 2007இல் 5,818 புள்ளிகளை எட்டியது. அதன்பிறகு, அந்தச் சாதனையை மீண்டும் எட்டவில்லை.

கொரோனா காலத்தில் பாதிக்கு மேல் சரிந்த ஷாங்காய் குறியீடு, அன்றிலிருந்து இந்த செப்டம்பர் வரை கிட்டத்தட்ட அதே அளவில்தான் உள்ளது.

இப்போதுதான் 3,300 புள்ளிகளை எட்டியுள்ளது. இந்த நேரத்தில் நமது சந்தைகளின் அளவு மூன்று மடங்கு அதிகரித்துள்ளன. சீன அரசின் வளர்ச்சி அதிகரித்திருந்த போதும் பொருளாதாரம் பலவீனமாகவே உள்ளது.

ஆனால், வளர்ந்து வரும் பொருளாதாரங்கள் புதிய சாதனை உச்சத்தை எட்டியுள்ளதால், இந்திய சந்தைகளின் மதிப்பு அதிகரித்துள்ளது.

இதன் விளைவாக, வெளிநாட்டு முதலீட்டாளர்கள் (FPIs- Foreign Portfolio Investor ) நமது சந்தைகளில் இருந்து லாபம் ஈட்டி, தங்கள் முதலீடுகளை சீனாவின் பக்கம் திருப்பினர்.

நமது பங்குச் சந்தை குறியீடுகள் நஷ்டம் அடைவதற்கு இதுவும் ஒரு முக்கியக் காரணம்.

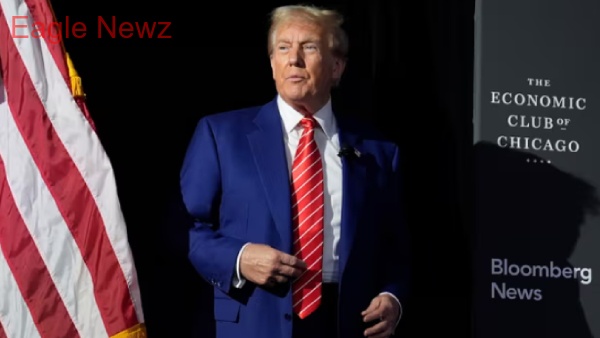

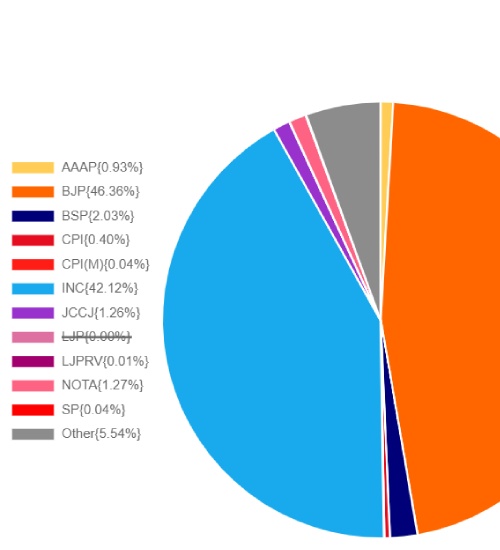

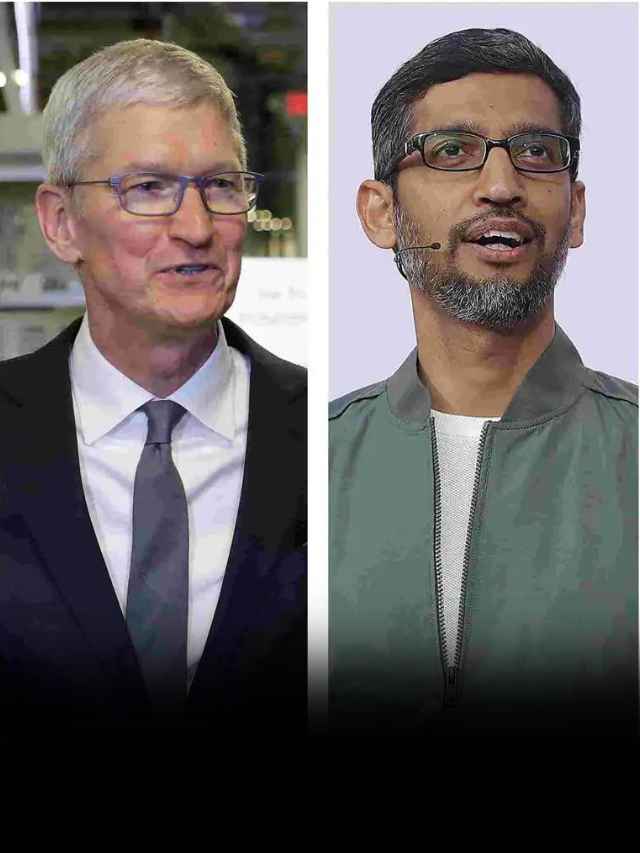

அமெரிக்க அதிபராக டொனால்ட் டிரம்ப் தேர்ந்தெடுக்கப்பட்டதை அடுத்து, நமது சந்தைகளில் சில மாற்றங்கள் தெரிந்தன.

டிரம்பின் வெற்றிக்குப் பிறகு அமெரிக்க சந்தைகள் பெரும் ஏற்றம் கண்டன. அங்கு டாலரின் மதிப்பு கூடியது.

அதிகப்படியான வட்டி விகிதங்களைக் கட்டுப்படுத்த டிரம்ப் தயங்க மாட்டார். அதற்கான அறிகுறிகள் தென்படுவதால், சில நிதிகள் நமது சந்தைகளில் இருந்து திருப்பி விடப்பட்டுள்ளன.

வெளிநாட்டு முதலீட்டாளர்கள் தொடர்ந்து 34வது அமர்வு வரை (நவம்பர் 14) நமது சந்தைகளில் நிகர விற்பனையாளர்களாக (Net Sellers) இருந்தனர்.

அதாவது தொடர்ந்து 34 நாட்களாக நமது சந்தைகளில் இருந்து தங்களது முதலீடுகளைத் திரும்பப் பெற்று வருகின்றனர்.

அக்டோபர் மாதத்தில் மட்டும் வெளிநாட்டு முதலீட்டாளர்கள் ரூ.94,017 கோடி மதிப்புள்ள பங்குகளை விற்று சாதனை படைத்துள்ளனர். கடந்த நான்கு ஆண்டுகளில் இதுவே அதிகபட்ச விற்பனை.

நவம்பர் மாதத்தில் சந்தைகளில் இருந்து இதுவரை ரூ.22,420 கோடி பணம் எடுக்கப்பட்டுள்ளது. இதன் மூலம், இந்த ஆண்டு முழுவதும் அவர்கள் எடுத்த தொகை ரூ.15,827 கோடி.

இது, நிகர விற்பனையாளர்கள் ஒரே மாதிரியாகச் செயல்படுவதை இது குறிக்கிறது.

சந்தையின் உயர்வு மற்றும் வீழ்ச்சிக்கு, கார்ப்பரேட் முடிவுகள் மற்றொரு முக்கியக் காரணம். கார்ப்பரேட் முடிவுகள் சரியில்லை என்றால் எவ்வளவு பணம் வந்தாலும் பங்குகள் சரியும்.

இரண்டாம் காலாண்டு முடிவுகள் இப்பொது வெளிவந்துள்ளன. இந்த முடிவுகள் சந்தைப் பிரிவுகளை ஏமாற்றமடையச் செய்துள்ளது.

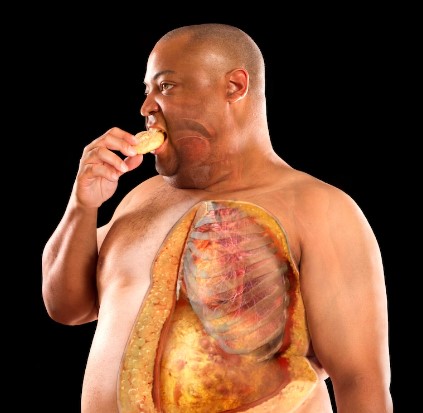

இதனால், அதிகம் விற்பனையாகும் நுகர்வுப் பொருட்கள் (Fast moving consumer goods, FMCG), பிற நுகர்வுப் பொருட்கள், சில்லறை விற்பனை, ரியல் எஸ்டேட், மைக்ரோ ஃபைனான்ஸ், கட்டடப் பொருட்கள், பெயின்ட், சிமென்ட், நகர எரிவாயு விநியோகம், எண்ணெய் மற்றும் எரிவாயு, கெமிக்கல்ஸ் போன்ற பிற துறைகள் வலுவான தாக்கத்தை வெளிப்படுத்தியுள்ளன.

ஜே.எம் பைனான்சியல், 275 நிறுவனங்களை ஆய்வு செய்து அறிக்கை அளித்தது. 44 சதவீத நிறுவனங்கள் லாப எதிர்பார்ப்புகளைப் பூர்த்தி செய்யத் தவறிவிட்டன என அந்த ஆய்வறிக்கை தெரிவித்தது.

வருவாய் வளர்ச்சி மற்றும் லாபம் கணிசமாகக் குறைந்துள்ளதாக அந்த அறிக்கை கூறுகிறது. 66 சதவீத நிறுவனங்கள் தங்களது (Employee Pension Scheme) இபிஎஸ் தரத்தைக் குறைத்துள்ளன. இதனால் சந்தைகளும் கடும் பாதிப்பைச் சந்தித்துள்ளன.

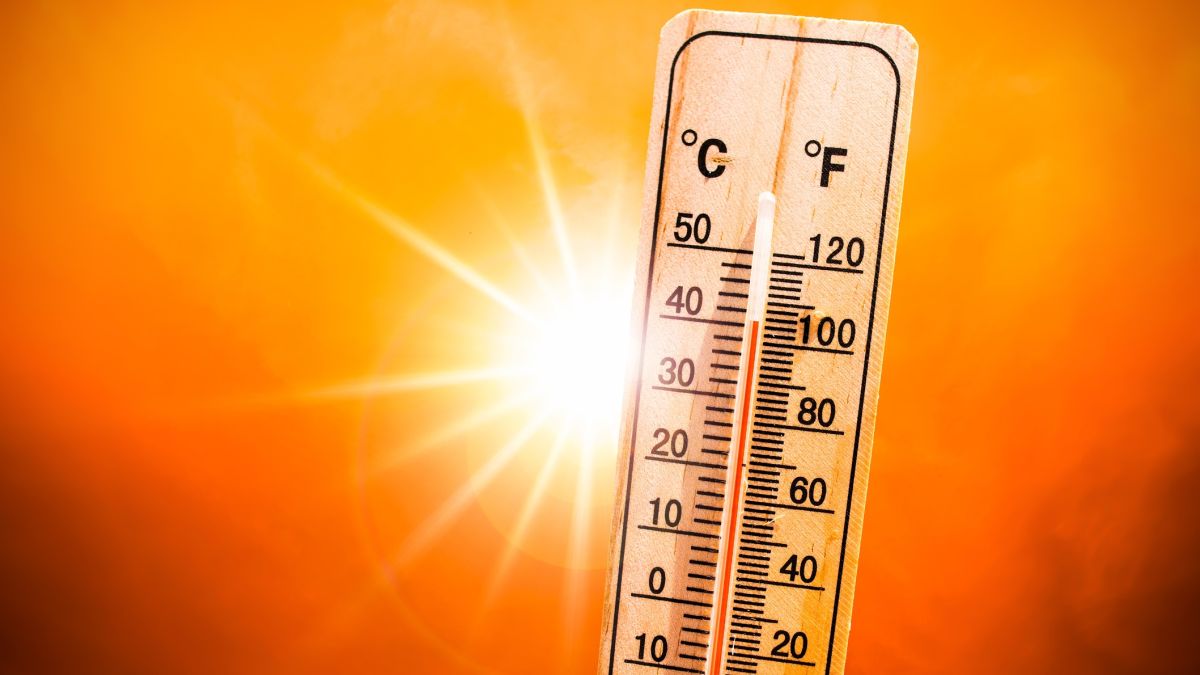

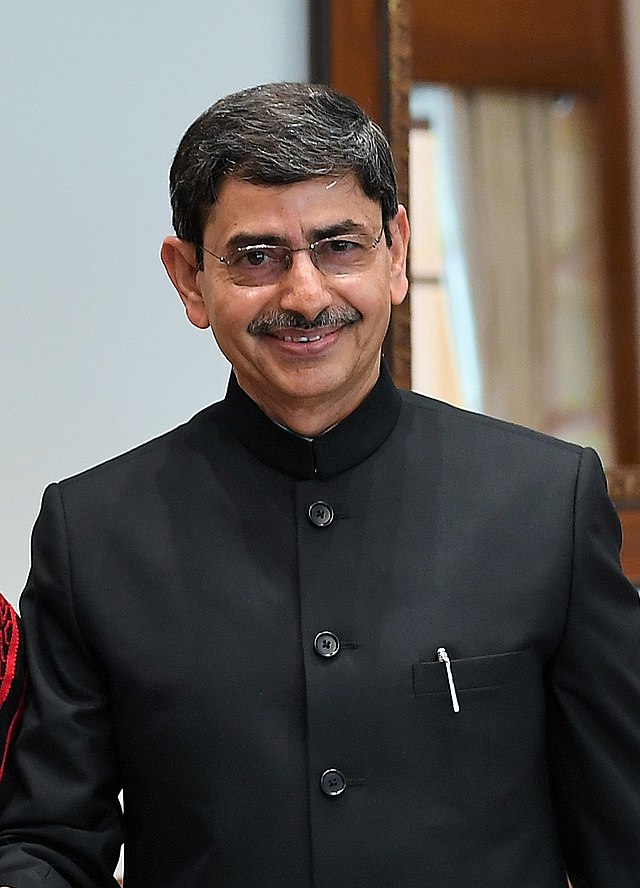

கடந்த 14 மாதங்களில் இல்லாத அளவுக்கு சில்லறை பணவீக்கம் தற்போது உயர்ந்துள்ளது. அக்டோபர் மாதத்தில் சில்லறை பணவீக்கம் 6.21 சதவீதமாகப் பதிவாகியுள்ளது.

குறிப்பாக காய்கறிகள் மற்றும் உணவுப் பொருட்களின் விலை கடுமையாக உயர்ந்துள்ளன. அரசு மதிப்பிட்டதைவிட சந்தையில் பணவீக்கம் அதிகமாக உள்ளது.

ரிசர்வ் வங்கியின் கணிப்புகளை மீறி பணவீக்கம் உயர்ந்துள்ளது. இதற்காக வட்டி விகிதத்தைக் குறைக்க ரிசர்வ் வங்கி தயாராக இல்லை.

மேலும் 2020 மே மாதத்தில் 4 சதவீதமாக இருந்த ரெப்போ விகிதம் தற்போது 6.5 சதவீதமாக உள்ளது.

அடுத்த ஆண்டுதான் வட்டி விகிதம் குறையும் என எதிர்பார்க்கப்படுகிறது. சந்தைகளைப் பொறுத்த வரை இதுவொரு மோசமான செய்தி.

இவை தவிர, பதற்றமான அரசியல் சூழலும், (யுக்ரேன் - ரஷ்யா, இரான் - இஸ்ரேல்) கச்சா எண்ணெய் விலையில் ஏற்படும் ஏற்ற இறக்கங்களும் சந்தைகளின் வீழ்ச்சிக்கு மற்றொரு காரணம்.

மும்பை பங்குச்சந்தையில் (BSE) பட்டியலிடப்பட்ட நிறுவனங்களின் மொத்த சந்தை மதிப்பு கணக்கிடப்பட்டுள்ளது. அந்த மதிப்பு சந்தை மூலதனமாகக் கருதப்படுகிறது. பொதுவாக சந்தை வீழ்ச்சியடையும் போது பங்கு விலைகள் குறையும். அப்போது அவற்றின் சந்தை மதிப்பும் குறையும்.

ஆனால் முதலீட்டாளர்களின் போர்ட்ஃபோலியோவில் இழப்புகள் ஏற்படும்போது, அவை அனுமான இழப்பாகக் கருதப்பட வேண்டும்.

அது போலவே செப்டம்பர் 27 முதல், முதலீட்டாளர்கள் சுமார் ரூ.50 லட்சம் கோடி சந்தை மதிப்பை இழந்துள்ளனர்.

கடந்த 27 செப்டம்பர் 2024 நிலவரப்படி மும்பை பங்குச் சந்தையின் சந்தை மூலதனம் ரூ.478 லட்சம் கோடி.

தற்போது ரூ.429 லட்சம் கோடியாக உள்ளது. அதாவது சந்தை மூலதனம் சுமார் ரூ.50 லட்சம் கோடி. அதில்தான் இழப்பும் ஏற்பட்டுள்ளது.

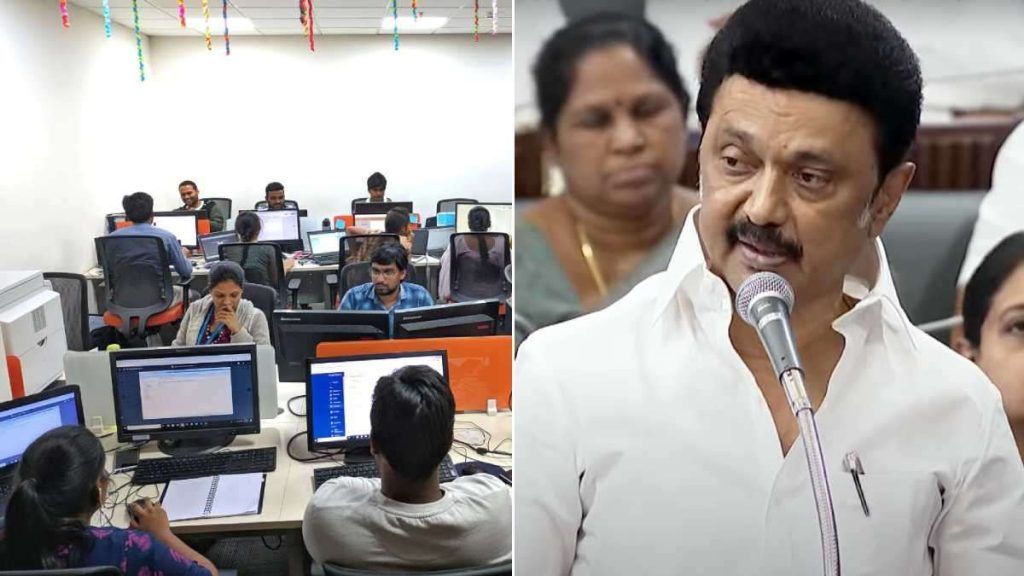

இந்தியப் பொருளாதாரம் வளர்ந்து வருகிறது. 6-7 சதவீத மொத்த உள்நாட்டு உற்பத்தி (GDP) வளர்ச்சி விகிதத்தை எட்டுவதில் இந்தியா வெற்றி பெற்று வருகிறது.

அதனால்தான் சந்தைக் குறியீடுகளும் அதே அளவில் ஜிடிபி வளர்ச்சியைப் பதிவு செய்தன. இதுதவிர, சில்லறை முதலீட்டாளர்களால், சந்தையில் அதிகளவு நிதி பெருகியதால் சந்தைக் குறியீடுகளும் பெருமளவில் அதிகரித்தன.

உலகின் வளர்ச்சி விகிதம் இரண்டு அல்லது மூன்று சதவீதமாக மட்டுமே இருக்கும் நேரத்தில், இந்தியாவின் மொத்த உள்நாட்டு உற்பத்தி இரட்டிப்பாகியுள்ளது. மேலும் கொரோனாவுக்கு பிறகு மக்களின் பணப் பரிமாற்ற முறைகள் வியத்தகு முறையில் மாறியுள்ளன.

வீடு, கார், உணவு, உடை, தங்கம் ஆகியவற்றின் விற்பனையிலும் குறிப்பிடத்தகுந்த மாற்றங்கள் தெரிகின்றன. தொடர்ந்து நான்கு ஆண்டுகளாக வளர்ச்சியைப் பதிவு செய்த பொருளாதாரம், தற்போது மந்தமடைந்துள்ளது.

ஆனால் கச்சா எண்ணெய் விலை 70 டாலராக உள்ளது (ரஷ்யாவிடம் இருந்து இந்தியா குறைவான கச்சா எண்ணெய் பெறுகிறது), வயது முதிர்ந்தோர் மக்கள் தொகை, அதிகரிக்கும் அவர்களின் பரிவர்த்தனை செலவு, சேமிப்பில் இருந்து செலவு செய்தலை நோக்கி நகரும் மக்களின் எண்ணிக்கை, தனிநபர் நுகர்வு அதிகரிப்பு, அதிகரிக்கும் முதலீட்டாளர் முதிர்வு கணக்கு எண்ணிக்கை, பங்குச் சந்தையில் அதிகளவு வரவு நிதிகள், மற்றும் முதலீட்டுத் திட்டங்கள் குறித்த மாறும் மக்களின் மனநிலை போன்று பல காரணிகள் இந்தியாவிற்கு உள்ளன.

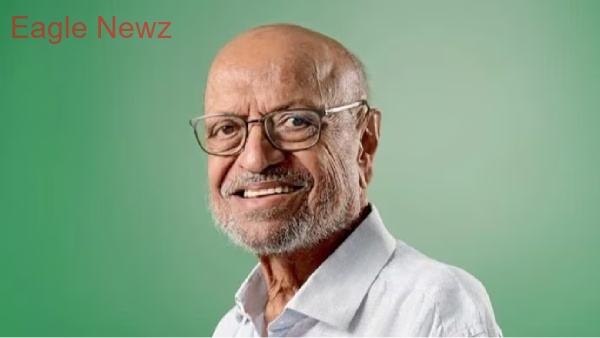

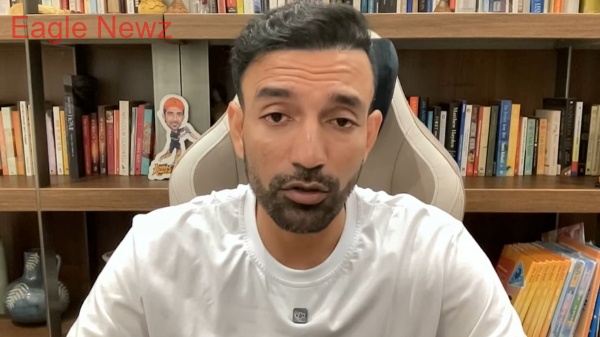

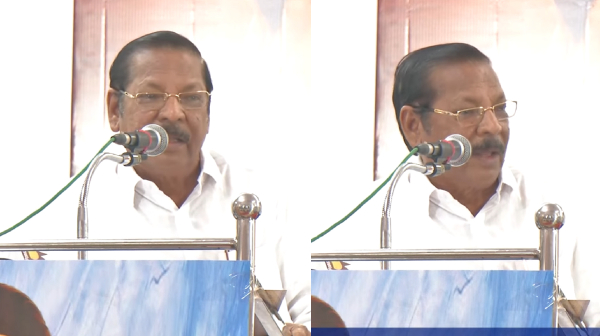

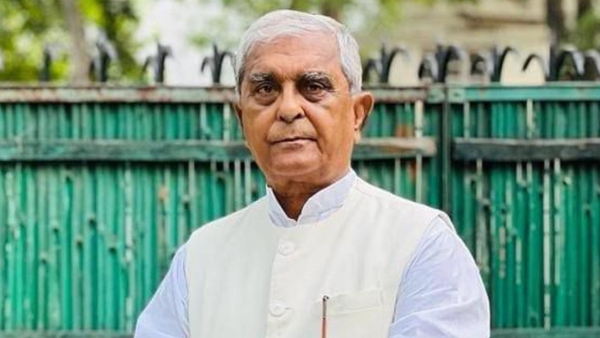

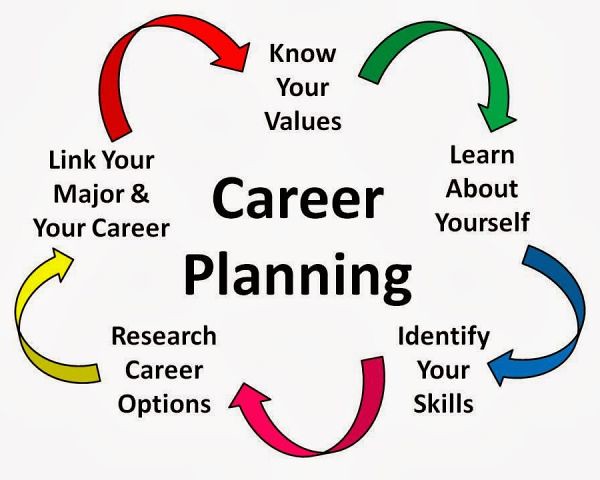

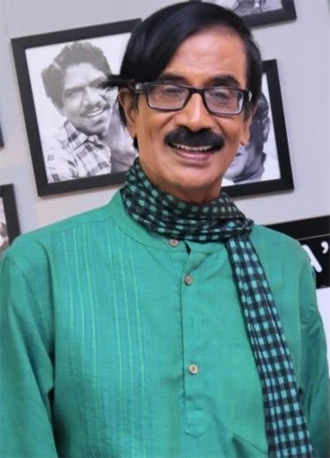

"சில்லறை முதலீட்டாளர்கள், மூன்று ஆண்டுகளுக்கு முந்தைய லாபத்தைப் போன்று அதே அளவிலான லாபத்தை எதிர்பார்க்கக்கூடாது. இப்போது உள்ள சூழ்நிலையில் வருடத்திற்கு 10-12 சதவிகித லாபம் கிடைத்தாலும் திருப்தியாக இருக்க வேண்டும்," என்று கூறுகிறார் மூத்த சந்தை ஆய்வாளர் பாலசுப்ரமணியம் பிரபாலா.

ஜனவரி 2025இல் இருந்துதான், சந்தை நமக்கு சாதகமாக மாற முடியும் எனக் கூறும் அவர், ஜனவரியில் டொனால்ட் டிரம்ப் பதவியேற்ற பிறகு, அவரது முடிவுகள் சந்தையில் தாக்கத்தை ஏற்படுத்தும் என்றார்.

மேலும், "சில்லறை முதலீட்டாளர்கள் கவனமாக இருக்க வேண்டும். தரமான பங்குகளுக்கு மட்டுமே முதலீடு செய்ய வேண்டும். தரகு நிறுவனங்கள் வழங்கும் மார்ஜின் டிரேடிங் வசதியை (Margin Trading Facility - MTF) பயன்படுத்தும் நடைமுறையைக் குறைக்க வேண்டும்.

நம்மிடம் 10 ரூபாய் இருந்தால் 50 ரூபாய் வரை அதிகரிக்க, அவர்கள் வாய்ப்பு தருகிறார்கள். ஆனால், இதனால் சிறு இழப்பு ஏற்பட்டாலும், அதை மீட்கப் பல மாதங்கள் ஆகும்," என்றார்.

அதோடு, வட்டி அதிகமாகச் செலுத்த வேண்டும் எனக் கூறும் பிரபாலா, அதனால்தான் நீங்கள் முதலீடு செய்து உங்கள் நிதியில் மட்டுமே வர்த்தகம் செய்ய வேண்டும் என்றும் மார்ஜின் டிரேடிங் வசதியை எடுக்க வேண்டாம் எனவும் தெரிவித்தார்.

அதேநேரம், இங்குள்ள சந்தை முதலீட்டாளர்களுக்கு இது எளிதானது இல்லை என்றும் கூறுகிறார் என்று மூத்த சந்தை ஆய்வாளர் பாலசுப்ரமணியம் பிரபாலா.

நிஃப்டி இங்கிருந்து பெரிதாக வீழ்ச்சியடையாமல் இருக்கலாம். ஆனால் பங்குகள் சரிய வாய்ப்புள்ளது. பங்குகள் சார்ந்த திருத்தம் வரவும் வாய்ப்புள்ளது. இங்கிருந்து படிப்படியாக சந்தையில் முதலீடு செய்யத் தொடங்கலாம்.

சேவை, சுகாதாரம் மற்றும் கட்டுமானத் துறைகள் சிறப்பாகச் செயல்பட்டன. அந்தத் துறைகளின் மீது கவனம் செலுத்துங்கள். அது ஓரளவு பாதுகாப்பானது.

தரமான பங்குகள் இருந்தால் பதற்றம் தேவையில்லை. சரிவில் இருந்து சந்தை மீண்டு வரும்போது, அந்தப் பங்குகள்தான் முதலில் லாபம் பெறும். அதைக் கருத்தில் கொண்டு கவனமாகச் செயல்பட வேண்டும்.

ஐபிஓ-க்களில் (Initial Public Offering) இருந்து விலகியிருப்பது நல்லது. இங்கு ஐபிஓ-க்களில் பெரியளவு லாபம் இருக்காது. சமீபத்திய ஐபிஓ-க்களில் பங்குகள் ஏற்கெனவே ஒதுக்கப்பட்டிருந்தால், அவற்றில் லாபத்தைப் பதிவு செய்வது நல்லது.

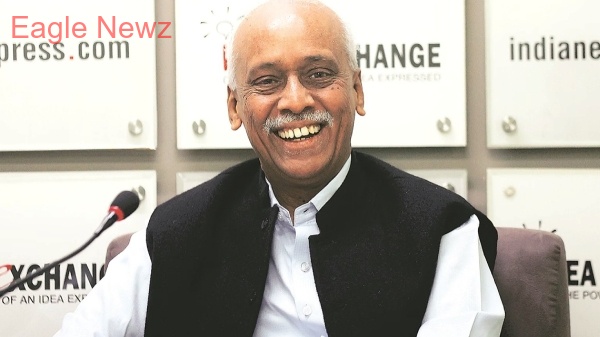

மேலும், எஸ்ஐபி (SIP-Systematic Investment Plan) முறையில் முதலீடு செய்ய இதுவே சரியான நேரம்,'' என சந்தை ஆய்வாளர் ஏ.சேசு விளக்கினார்.

"பொதுவாகப் பல நாட்கள் வீழ்ச்சிக்குப் பிறகு பங்குகள் உயர வேண்டும். இப்போது அப்படி நடப்பதாகத் தெரியவில்லை. மேலும் பங்குகள் வீழ்ச்சியடையும்போது சராசரி லாபத்திற்காகக் காத்திருக்க வேண்டாம்.

மோசமான இரண்டாம் காலாண்டு முடிவுகள் காரணமாக இந்த நிலை ஏற்பட்டுள்ளது. உங்கள் போர்ட்ஃபோலியோவில் நல்ல முடிவுகளைக் கொண்ட நிறுவனங்களின் பங்குகளை அடையாளம் காணுங்கள். பிறகு அவற்றில் மீண்டும் முதலீடு செய்யலாம்.

நீங்கள் ரூ.100 முதலீடு செய்ய விரும்பினால், இப்போது அதில் ரூ.20 மட்டும் முதலீடு செய்யுங்கள்” என்று படிப்படியாகப் பங்குகளை வாங்க, சந்தை ஆய்வாளர் சி.சேகர் பரிந்துரைக்கிறார்.

(குறிப்பு: இந்தத் தகவல்கள் அனைத்தும் தகவலுக்காக மட்டுமே. நிதி சார்ந்த எந்த முடிவுகளையும் நிதி நிபுணரிடம் கலந்தாலோசித்த பின்னரே எடுக்க வேண்டும்.)