Weather Data Source: Wettervorhersage 21 tage

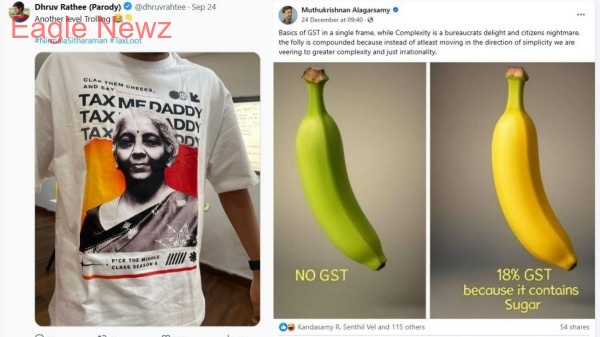

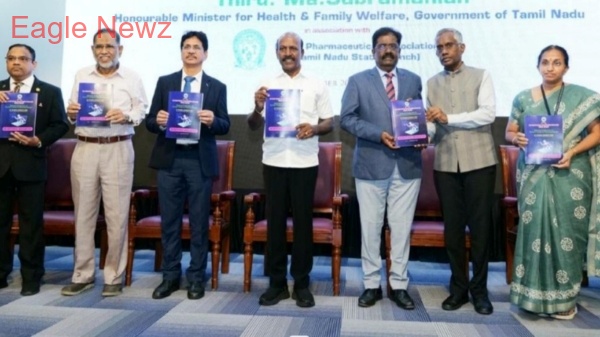

ஒரு தனிநபர் மற்றொரு தனிநபருக்கு பழைய வாகனங்களை விற்றால் ஜிஎஸ்டி வரியா? மத்திய அரசு விளக்கம்

- by ARTHI P

- December 25, 2024

டெல்லி: பழைய, பயன்படுத்திய வாகனங்களின் விற்பனையில் ஜிஎஸ்டி செலுத்த வேண்டியவர்கள் யார்? ஒரு தனிநபர் மற்றொரு தனிநபருக்கு பழைய, பயன்படுத்திய காரை விற்றால் ஜிஎஸ்டி பொருந்துமா? பழைய, பயன்படுத்திய வாகனத்தின் விற்பனை மதிப்பில் ஜிஎஸ்டி விதிக்கப்படுமா? என்பது உள்ளிட்ட சந்தேகங்களுக்கு மத்திய அரசு விரிவான விளக்கம் தந்துள்ளது.

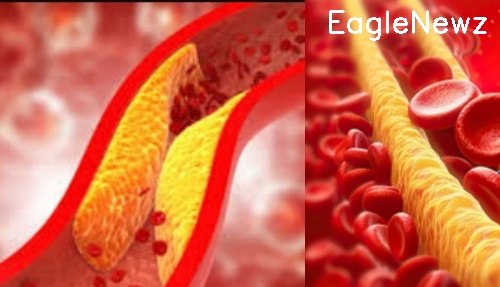

1. மின்சார வாகனங்கள் தவிர பழைய, பயன்படுத்தப்பட்ட வாகனங்களின் விற்பனை குறித்து 55-வது சரக்கு - சேவை வரிக் (ஜிஎஸ்டி) கவுன்சில் கூட்டத்தின் பரிந்துரைகள் என்ன?

பதில்: வரிமுறையை எளிமைப்படுத்தும் நடவடிக்கையாக, மின்சார வாகனங்கள் உட்பட அனைத்து பழைய, பயன்படுத்தப்பட்ட வாகனங்களின் விற்பனைக்கும் ஒரே மாதிரியாக 18 சதவீத சரக்கு - சேவை வரி (ஜிஎஸ்டி) வரி விதிக்க கவுன்சில் பரிந்துரைத்தது. முன்பு வேறு வேறு விகிதங்களில் வரி இருந்தது. ஜிஎஸ்டி கவுன்சில் இதற்குப் புதிய வரி விதிக்கப் பரிந்துரைக்கவில்லை.

2. பழைய, பயன்படுத்திய வாகனங்களின் விற்பனையில் ஜிஎஸ்டி செலுத்த வேண்டியவர்கள் யார்?

பதில்: பழைய, பயன்படுத்தப்பட்ட வாகனங்களை வாங்குவது, விற்பது போன்றவற்றில் ஈடுபட்டுள்ள வணிக நிறுவனங்கள் போன்ற பதிவு செய்யப்பட்ட நிறுவனங்கள் மட்டுமே ஜிஎஸ்டி வரி செலுத்த வேண்டியவர்கள்.

3. ஒரு தனிநபர் மற்றொரு தனிநபருக்கு பழைய, பயன்படுத்திய காரை விற்றால் ஜிஎஸ்டி பொருந்துமா?

பதில்: இல்லை. இந்த விஷயத்தில் ஜிஎஸ்டி பொருந்தாது.

4. பழைய, பயன்படுத்திய வாகனத்தின் விற்பனை மதிப்பில் ஜிஎஸ்டி விதிக்கப்படுமா?

பதில்: பதிவு செய்த நபர் வருமான வரிச் சட்டம் 1961 பிரிவு 32-ன் கீழ் தேய்மானம் கோரினால், விற்பவரின் லாப விகித மதிப்பின் அடிப்படையில் மட்டுமே ஜிஎஸ்டி செலுத்தப்பட வேண்டும். அதாவது, விற்கும் தேதியில் வாகனத்தின் விற்பனைக்கான விலைக்கும் தேய்மான மதிப்புக்கும் உள்ள வித்தியாசம் ஆகும். அத்தகைய விகிதம் எதிர்மறையாக இருந்தால், ஜிஎஸ்டி பொருந்தாது. ஜிஎஸ்டி செலுத்தத் தேவை இல்லை. மற்ற எந்த சந்தர்ப்பத்திலும், ஜிஎஸ்டி, விற்பவரின் லாப மதிப்பில் மட்டுமே செலுத்தப்படும். அதாவது தேய்மானத்துக்குப் பிந்தைய விற்பனை விலைக்கும் வாங்குபவர் வாங்கும் விலைக்கும் இடையிலான வேறுபாட்டுக்கு ஜிஎஸ்டி செலுத்த வேண்டும். அத்தகைய விகிதம் எதிர்மறையாக இருந்தால், ஜிஎஸ்டி பொருந்தாது.

ஒரு பதிவு செய்யப்பட்ட நபர் பழைய, பயன்படுத்திய வாகனத்தை மற்றொரு நபருக்கு ரூ.10 லட்சத்திற்கு விற்கிறார். வாகனம் புதிதாக வாங்கப்பட்ட விலை ரூ .20 லட்சமாக இருந்தது என வைத்துக் கொள்வோம். வருமான வரிச் சட்டத்தின் கீழ் ரூ. 8 லட்சம் தேய்மானம் கோரி இருக்கிறார் என வைத்துக் கொள்ளலாம். அப்படி இருந்தால் அவர் எந்த ஜிஎஸ்டி-யையும் செலுத்த தேவையில்லை. அதாவது இங்கு பழைய வாகன விற்பனை விலையின் வித்தியாச மதிப்பு என்பது ரூ. 10 லட்சமாக உள்ளது. தேய்மானத்துக்குப் பின் அதன் மதிப்பு ரூ. 12 லட்சம். அதாவது ரூ.20 லட்சம் - ரூ.8 லட்சம் = ரூ. 12 லட்சம். ஆனால் அவர் வாகனத்தை ரூ. 10 லட்சத்துக்கே விற்கிறார். இது எதிர்மறையானது. லாபம் இல்லாதது. தேய்மானத்துக்குப் பிந்தைய மதிப்பை விட விற்கும் விலை குறைவாக இருக்கிறது. எனவே ஜிஎஸ்டி செலுத்தத் தேவை இல்லை. மேலே உள்ள எடுத்துக்காட்டில் தேய்மானத்துக்குப் பின் மதிப்பு ரூ.12 லட்சமாகவும், பழைய வாகன விற்பனை விலை ரூ.15 லட்சமாகவும் இருந்தால், அப்போது விற்பவர் லாபத்தில் ஜிஎஸ்டி செலுத்த வேண்டும். அதாவது ரூ.3 லட்சத்துக்கு 18% சரக்கு - சேவை வரி செலுத்த வேண்டும்.

ஒரு நபர் தமது பழைய, பயன்படுத்திய வாகனத்தை மற்றொரு நபருக்கு ரூ. 10 லட்சத்திற்கு விற்கிறார் என்று வைத்துக்கொள்வோம். அந்த நபர் அந்த வாகனத்தை வாங்கியபோது அதன் விலை ரூ. 12 லட்சமாக இருந்தது என வைத்துக் கொள்வோம். அப்படி இருந்தால் அவர் எந்த ஜிஎஸ்டி-யையும் செலுத்தத் தேவையில்லை. ஏனெனில் விற்பவரின் லாபம் இங்கு எதிர்மறையாக உள்ளது. வாகனத்தின் கொள்முதல் விலை ரூ. 20 லட்சம் மற்றும் விற்பனை விலை ரூ. 22 லட்சம் என்றால், விற்பவரின் லாபத் தொகைக்கு ஜிஎஸ்டி செலுத்த வேண்டும். அதாவது லாபத் தொகையான ரூ. 2 லட்சத்துக்கு ஜிஎஸ்டி செலுத்த வேண்டும்.

Note:

The content shared here is sourced from publicly available internet platforms, and we do not claim ownership. We are not responsible for any inaccurate or fake information.

Related Post

பி.வி. சிந்துவின் கணவர் யார்? அவர் சொத்து மதிப்பு எவ்வளவு தெரியுமா?

December 25, 2024

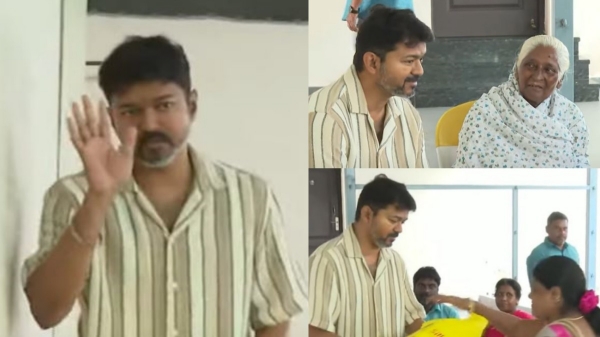

கருப்பு சட்டையில் தனியொருவராக! பெரியாருக்கு மரியாதை செலுத்திய விஜய்!

December 25, 2024

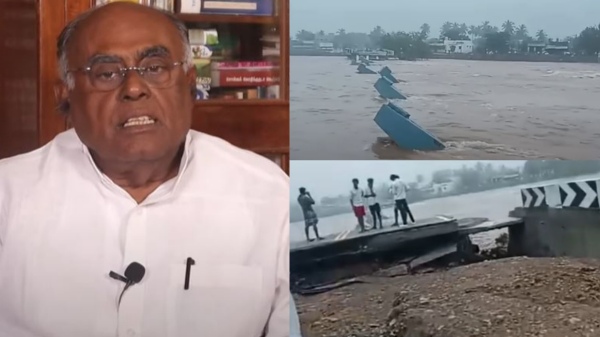

காஷ்மீரில் பள்ளத்தில் கவிழ்ந்த ராணுவ வாகனம்! 5 வீரர்கள் பரிதாபமாக பலி

December 24, 2024

“நக்சல் என்பது புனிதமான வார்த்தை!” சீமான் கொடுத்த வித்தியாசமான விளக்கம்!

December 24, 2024

சாலை விதியை மீறிய கீர்த்தி.. அபராதம் கட்டிய அப்பா.. எச்சரித்த சாந்தனு

December 23, 2024

250 அடி ஆழம்.. 1857 இல் மகாராணி குளித்த கிணறு..! மிரண்டு போன அதிகாரிகள்

December 23, 2024

போதைப்பொருள் விவகாரம்.. மன்சூர் அலிகான் மகனின் ஜாமீன் மனு.. நாளை விசாரணை

December 23, 2024

மின் வேலியில் சிக்கி யானைகள் உயிரிழக்கும் சோகம் : பின்னணி என்ன?

December 23, 2024

அண்ணாமலைக்கு இதே வேலையா போச்சு.. போலீஸில் புகாரளித்த பியூஷ் மனுஷ்

December 22, 2024

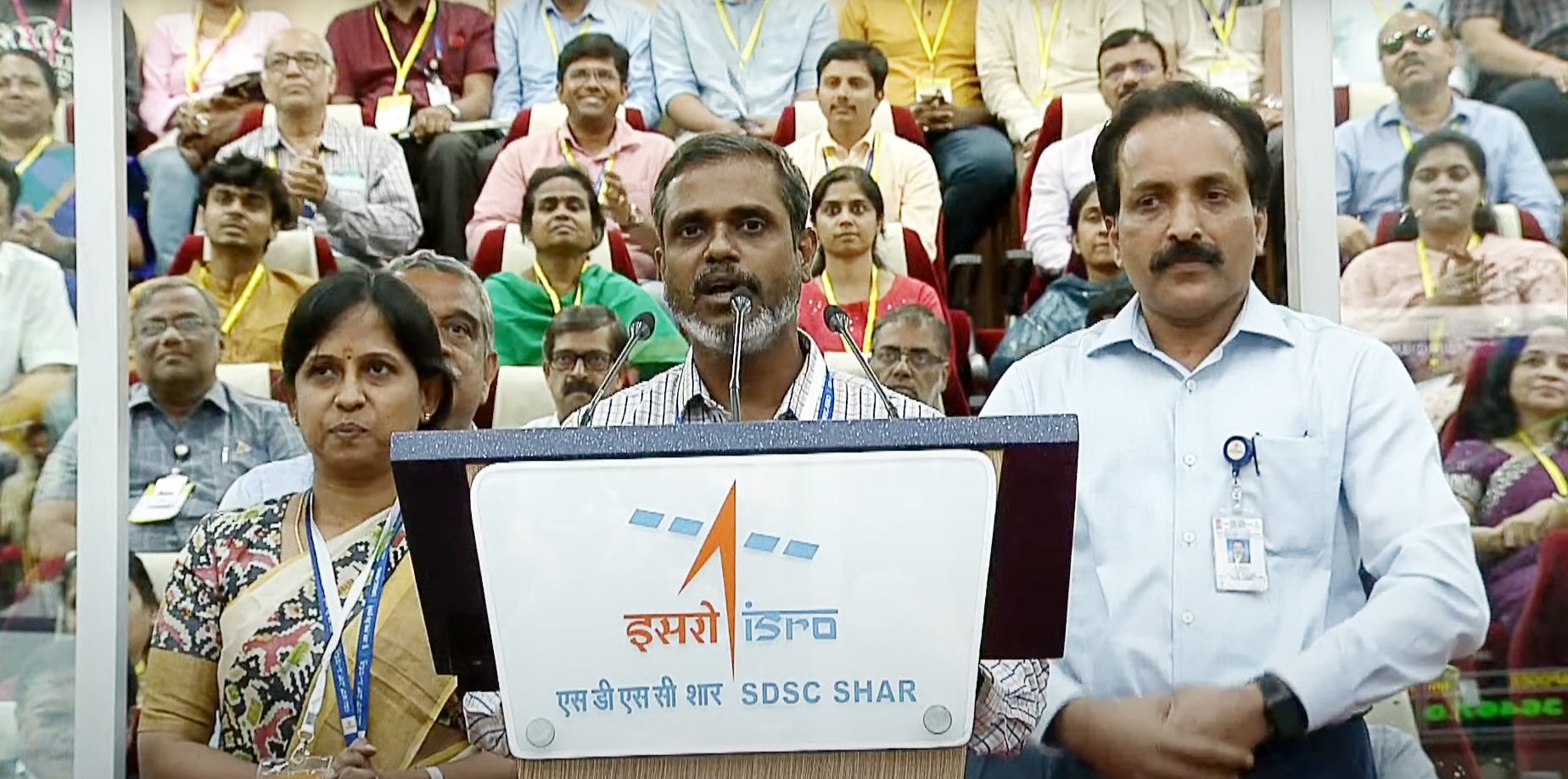

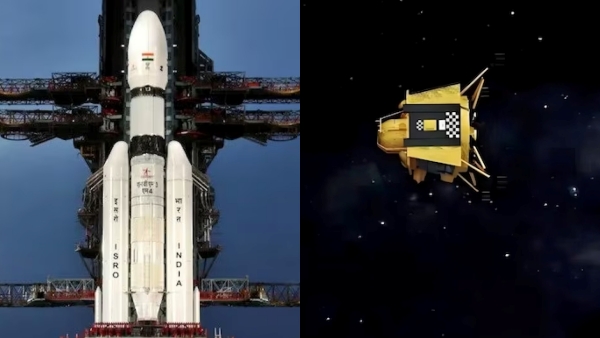

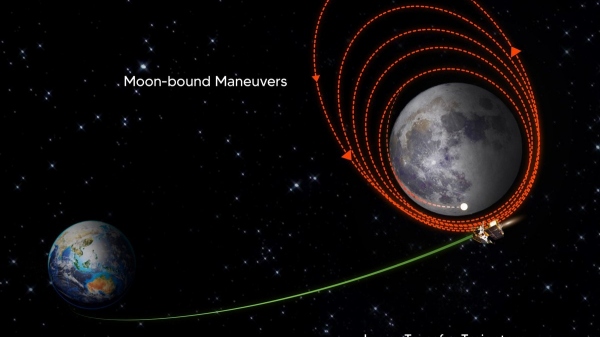

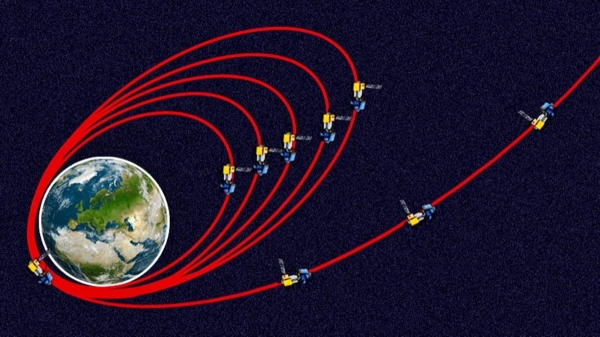

பி.எஸ்.எல்.வி. சி-60 ராக்கெட்டை டிச.30-ந் தேதி விண்ணில் ஏவும் இஸ்ரோ!

December 22, 2024

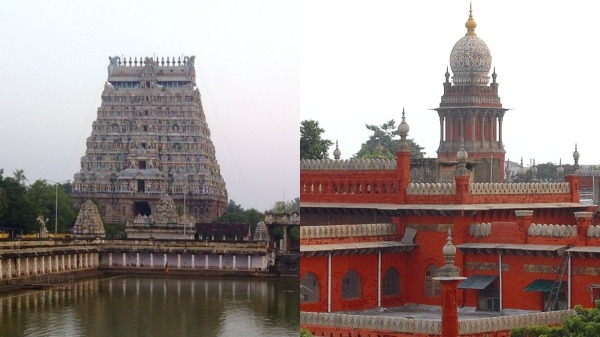

நெல்லை கொலை.. காவலர்கள் மீது நடவடிக்கை! சென்னை உயர்நீதிமன்றம் உத்தரவு

December 21, 2024

வேலூர் பாஜக நிர்வாகி கொலை வழக்கு.. திமுக ஊராட்சி தலைவர் அதிரடி கைது!

December 21, 2024

ரகுபதி அமைச்சரா.. பேட்டை ரவுடியா?.. பாஜக தலைவர் அண்ணாமலை கேள்வி

December 21, 2024

கோவையில் பாஜக மாநில தலைவர் அண்ணாமலை கைது.. நடந்தது என்ன?

December 21, 2024

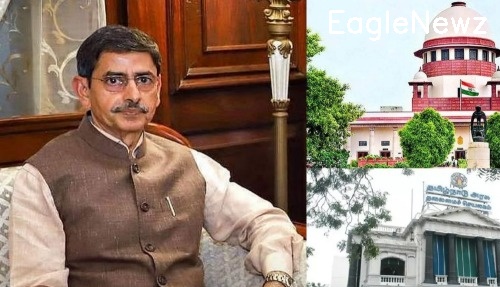

சபாநாயகர் கொடுத்த முக்கிய அப்டேட்.. ஆளுநர் என்ன செய்யப்போகிறார்?

December 20, 2024

மகளுக்கு நடந்த அநீதி... குவைத்திலிருந்து வந்து பலி தீர்த்த தந்தை...

December 20, 2024

வேலூர் பாஜக பிரமுகர் கொலை.. திமுகவுக்கு அண்ணாமலை வார்னிங்

December 20, 2024

அமைச்சர் எ.வ.வேலு வீட்டை முற்றுகையிட்ட விவசாயிகள்.. சென்னையில் பரபரப்பு

December 19, 2024

2 நாட்கள் பயணமாக ஈரோடு சென்ற முதல்வர் ஸ்டாலினுக்கு உற்சாக வரவேற்பு

December 19, 2024

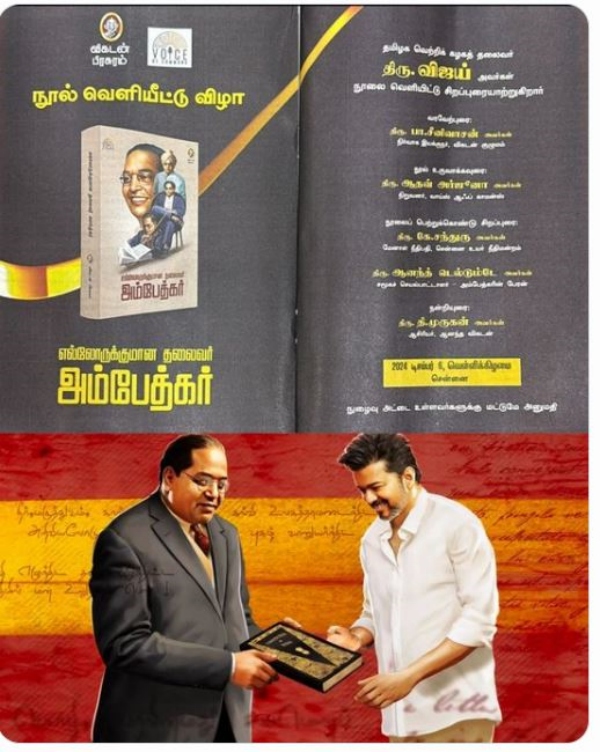

யார் இந்த அம்பேத்கர்? அவர் செய்தது என்ன? டாப் 10 உண்மைகள்

December 19, 2024

ஸ்டார்பக்ஸ் இந்தியாவை விட்டு வெளியேறப்போகிறதா? டீ VS காபி! உண்மை என்ன?

December 19, 2024

இது காடா? சாஃப்ட்வேர் கம்பெனியா? அம்பானி மகனின் 3 ஏக்கர் சரணாலயம்

December 19, 2024

FDFS போகாதீங்க..! பயமா இருக்கு? விஜய் ரசிகர்களை விமர்சித்த நடிகை

December 19, 2024

ரூ. 90,000,000 வீடு! அஸ்வினின் ராயல் ஹவுஸ்! சென்னையில் எங்கே உள்ளது?

December 19, 2024

விஜய்க்கு கொடுத்த வெள்ளி வேல் எங்கே? தவெகவில் ஊழல் புகார்? என்ன நடந்தது?

December 19, 2024

ஒரே நாடு, ஒரே தேர்தல்! நாடாளுமன்ற கூட்டுக்குழு குறித்து இன்று தீர்மானம்!

December 19, 2024

கோவை அமைதியாக இருப்பது பிடிக்கவில்லையா.. திமுக மீது பாயும் அண்ணாமலை

December 18, 2024

500 பில்லியன் டாலர் சொத்து! உலக வரலாற்றில் முதல் மனிதர் எலான் மஸ்க்

December 18, 2024

ஆதவ் அம்மா தற்கொலை செய்தது ஏன்? பெரியம்மா திலகவதி சொன்ன உண்மைகள்

December 17, 2024

வேல்முருகன் ராஜினாமா? து. சபாநாயகர் பதவி? நம்ப வைத்து ஏமாற்றிய திமுக?

December 17, 2024

தங்கம் விலை எப்போது குறையும்? 2025-ம் ஆண்டுக்கான கணிப்பு இதோ!

December 17, 2024

திமுகவில் சீட்டு கேட்ட மனைவி! விமலின் சொந்த கிராமம்..! பிரம்மாண்ட பங்களா

December 16, 2024

கூடுதல் தலைமைச் செயலாளரானார் அமுதா ஐஏஎஸ்! தமிழக அரசின் அதிரடி உத்தரவு

December 16, 2024

குமாரபாளையத்தில் குடிகாரர்கள் கும்மாளம்.. போலீசார் கொடுத்த நூதன தண்டனை!

December 16, 2024

எடப்பாடியை சந்தித்த ஆதவ்?; நான் ஆடியோ தரட்டுமா? எஸ்.எஸ். பாலாஜி

December 16, 2024

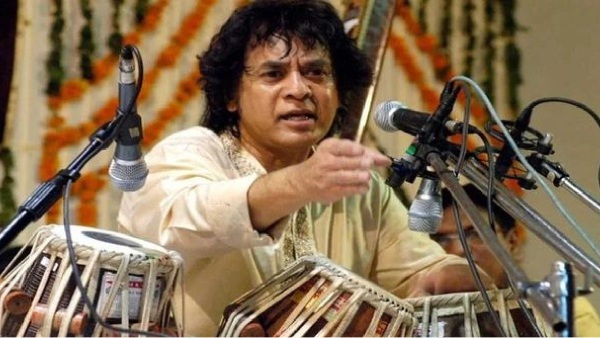

இசை கடல் வற்றியது.. தபேலா இசைக்கலைஞர் ஜாகிர் உசேன் மறைந்தார்

December 16, 2024

சிதம்பரம் அருகே கணவன்- மனைவி தற்கொலை! வீடியோ காலில் நடந்தது என்ன?

December 15, 2024

ஜக்கி வாசுதேவுக்கு எதிராக கோவை விமான நிலையத்தில் கருப்பு கொடி போராட்டம்

December 14, 2024

தவெக பாட்டு வரிகள் யார் கொடுத்தது? விஜய் சொன்னதா? உண்மையை உடைத்த அறிவு

December 14, 2024

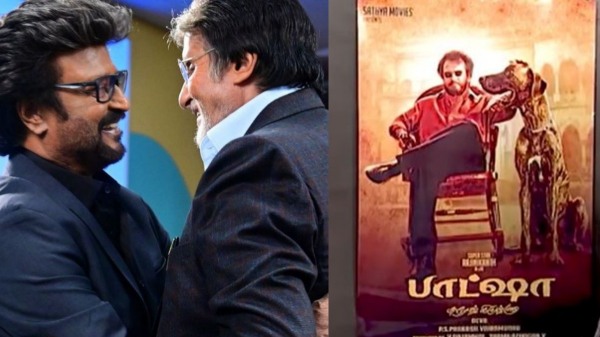

இதுதான் பெஸ்ட்? ஏன் தெரியுமா? : ரஜினி வாழ்க்கையை மாற்றிய 5 சினிமா

December 12, 2024

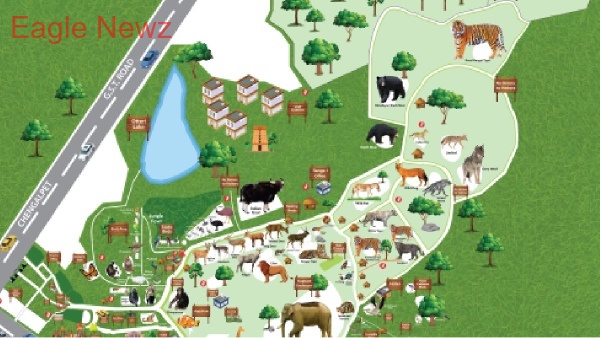

ஓசூர் பக்கம் ஒன்றல்ல, இரண்டல்ல.. 22 காட்டு யானைகள் முகாம்.. மக்களே உஷார்

December 11, 2024

இலங்கை கடற்படை அராஜகம்! மண்டபம் மீனவர்கள் 8 பேர் சிறைபிடிப்பு!

December 08, 2024

“அழுத்தமா..? விஜய் பேச்சில் உடன்பாடு இல்லை!” போட்டு உடைத்த திருமாவளவன்

December 06, 2024

சவுக்கடி தாங்காமல் கதறிய மாணவர்கள்! தீயாக பரவும் வீடியோ: ஆந்திரா பரபர

December 06, 2024

தண்ணீர்கூட தரமாட்டீர்களா? விஜய் புத்தக விழா கெடுபிடிகள்..! புதிய சர்ச்சை

December 06, 2024

பல்லடம் கொடூர கொலை: முதல்வர் ஸ்டாலினிடம் அண்ணாமலை வைத்த முக்கிய கோரிக்கை

December 06, 2024

38 வயதில் ரூ.154 கோடிக்கு அதிபதி! நாக சைதன்யாவின் சொகுசு வாழ்க்கை!

December 06, 2024

புற்றுநோய் யாருக்கு வரும்? தடுப்பது எப்படி? நடிகர் நேத்ரன் மரணம் ஏன்?

December 06, 2024

வயசே ஆகக்கூடாதா? அப்போ இங்க போங்க.. அசத்தும் அறிவியல் ஆச்சரியங்கள்

December 05, 2024

ஆதாரம் தரவா? நிர்மலா சொன்னது பச்சைப் பொய்? : மணி பாய்ச்சல்

December 05, 2024

பிரான்ஸ் பிரதமர் மிஷேல் பார்னியேர் அரசு கவிழ்ப்பு!

December 05, 2024

நாக சைதன்யா மனைவி சோபிதா துலிபாலாவின் "முன்னாள் காதலர்" யார் தெரியுமா?

December 04, 2024

நாடு முழுக்க 1 கோடிக்கும்.. மேற்பட்ட அரசு ஊழியர்களுக்கு அதிர்ச்சி..

December 04, 2024

அதானி மோசடி வழக்கில் எதிர்கொள்ளப் போகும் சவால்கள் - நிபுணர்கள் விளக்கம்

November 23, 2024

இந்தியா-பாகிஸ்தான் இடையே 'ட்ரோன் ரேஸ்': யாருடைய கை மேலோங்கி இருக்கிறது?

November 22, 2024

அதானி மீதான குற்றச்சாட்டுகள்: அமெரிக்க ஊடகங்கள் கூறுவது என்ன?

November 22, 2024

யானைகளுக்கு மதம் பிடிப்பது ஏன்? பெண் யானைகளுக்கு மதம் பிடிக்காதா?

November 22, 2024

காவேரி மருத்துவமனையில் லொள்ளு சபா சேஷு..

March 17, 2024

மெட்ரோ ரயில் பணிகள்.. டேக் டைவர்சன்.. எல்லா பக்கமும் கேட்..

March 16, 2024

தர்பூசணி பழங்களில் செயற்கையாக நிறம் ஏற்றப்படுகிறதா?

March 16, 2024

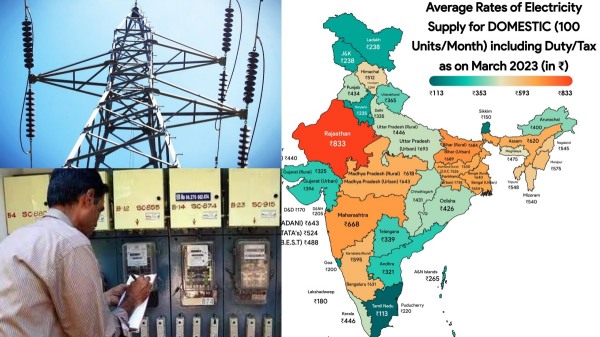

'கன்னடர்’ வியர்வை சிந்தி செலுத்தும் வரி- அபகரிக்கும் வட மாநிலங்கள்..

February 05, 2024

சென்னை மெட்ரோ நடத்தும் ஹாரிஸ் ஜெயராஜ் இசைக் கச்சேரி! இலவச பயணமாம்

February 03, 2024

கிருஷ்ணகிரிக்கு வந்த "விருந்தாளி"..

February 03, 2024

ஸ்பெசல் பெங்களூர் பிரியாணி(Banglore Special Biriyani)

January 28, 2024

அண்ணாசாலை பக்கம் போறீங்களா? இதை உடனே நோட் பண்ணுங்க.

January 28, 2024

நிதிஷ் குமாரை விடுங்க.. காங்கிரஸிடம் இறங்கி செல்லாத மம்தா பானர்ஜி

January 28, 2024

சரியாக வெளிநாடு போகும் முன்.. அதிகாரிகளை தூக்கி அடித்த ஸ்டாலின்!

January 28, 2024

ஸ்பெயின் புறப்பட்டார் முதல்வர் ஸ்டாலின்.

January 27, 2024

அதிக கல்லூரிகள் கொண்ட மாநிலம்.. முதலிடத்தில் இருக்கும் ஆச்சரியம்.

January 27, 2024

தேனி லோயர்கேம்ப்பில் பவதாரணி.. "மயில் போல பொண்ணு ஒன்னு"

January 27, 2024

தனது பெயரை திடீரென மாற்றிய பீலா ராஜேஷ் ஐஏஏஸ் .. என்ன காரணம்?

December 12, 2023

ஜம்மு காஷ்மீர் 370-ம் பிரிவு ரத்து வழக்கு- உச்சநீதிமன்றம் நாளை தீர்ப்பு

December 10, 2023

சத்தீஸ்கரின் அடுத்த முதல்வர் யார்? பாஜக போடும் மெகா பிளான்..

December 10, 2023

ஆஹா முதல்வரையே வீழ்த்திட்டாங்களே! தெலுங்கானாவில் எழுச்சிபெற்ற பாஜக!

December 03, 2023

வந்துருச்சு மெசேஜ்.. முதல்வர் காப்பீடு திட்டம்.. ரெடியா இருங்க மக்களே..

December 01, 2023

விஸ்வரூபம் எடுக்குதே! அமெரிக்காவில் காலிஸ்தானியை கொல்ல சதி?

December 01, 2023

சத்தீஸ்கரில் டாப் கியரில் காங்கிரஸ்.. முட்டி மோதி மூக்குடைந்த பாஜக!

November 30, 2023

காங்கிரஸ் எல்லாம் ஓரம் போ.. மிசோரத்தில் யாரும் பெரும்பான்மை கிடையாது!

November 30, 2023

மிசோரத்தில் ரெண்டு சீட்டில் ஆட்சியை தக்கவைக்கும் மிசோ தேசிய முன்னணி!

November 30, 2023

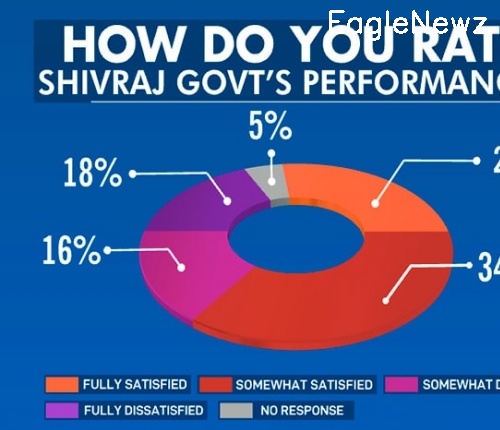

ஜெயிக்க விட்ருவோமா? மத்திய பிரதேசத்தில் ஷாக் கொடுக்கும் பாஜக..

November 30, 2023

தெரிஞ்சே தப்பு பண்றீங்க.. ரொம்ப சீக்கிரமே இதுக்கு வருத்தப்படுவீங்க..

November 05, 2023

உலக கோப்பை கிரிக்கெட்டில் ட்விஸ்ட்! முக்கிய மேட்ச் மழையால் பாதிக்கும்!

November 05, 2023

ரெட் கார்டு வாங்கிய பிரதீப்புக்கு மொத்த சம்பளம் இவ்வளவா?

November 05, 2023

முஸ்லீம் என்றாலே சமூக விரோதி என நிலவி வரும் கருத்தை ஏற்க முடியாது!

November 05, 2023

மாதத்தின் எந்த நாள் முதலீடு செய்தால் அதிக லாபம்? வந்து விழுந்த கேள்வி..

November 05, 2023

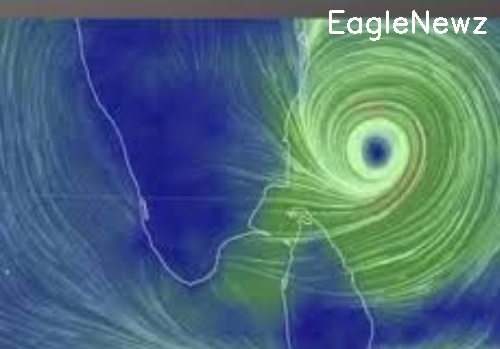

10 மாவட்டங்களில் கனமழை பொளக்க போகுது.. மஞ்சள் அலர்ட் தந்த வானிலை மையம்..

November 05, 2023

ஆளுநர் ரவி செயல்படவே இல்லை! உச்ச நீதிமன்றத்தில் தமிழ்நாடு அரசு சுளீர்..

November 05, 2023

இன்றைய பஞ்சாங்கம் - நவம்பர் 5, 2023 ஞாயிற்றுக்கிழமை

November 05, 2023

ஜென்ம நட்சத்திர பலன்கள் - நவம்பர் 5, 2023 ஞாயிற்றுக்கிழமை

November 05, 2023

இன்றைய ராசி பலன்கள் - நவம்பர் 5, 2023 ஞாயிற்றுக்கிழமை

November 05, 2023

அபார்ட்மண்ட் லிப்டில் சிக்கி கை துண்டாகி முதியவர் பலி..

November 05, 2023

சென்னையில் இனி கவனமா போங்க.. இன்று அமலுக்கு வந்த வேக கட்டுப்பாடு!

November 04, 2023

இங்கிலாந்து பிரதமர் ரிஷி சுனக் உடன் பிரதமர் மோடி தொலைபேசியில் பேச்சு..

November 04, 2023

விவசாயிகளுக்கு ஜாக்பாட்.. உயர்கிறதா உதவித்தொகை?

November 04, 2023

சென்னையில் அதிகாலை முதலே டமால் டூமீல்.. கொட்டித்தீர்த்த கனமழை..

November 04, 2023

வளைத்து வளைத்து சோதிக்கும் வருமான வரித்துறை.. எ.வ வேலு !

November 04, 2023

லோக்சபா தேர்தலில் ஓட்டு போடணுமா? வாக்காளர் பட்டியல் திருத்த முகாம்..

November 04, 2023

ரெட் அலர்ட்.. தமிழகத்தில் விடாது வெளுத்து வாங்கும் கனமழை..

November 04, 2023

பச்சை துரோகம்.. "களி" செய்தே கல்லீரலை காலி பண்ண பொண்ணு..

October 19, 2023

இன்றைய பஞ்சாங்கம் - அக்டோபர் 19, 2023 வியாழக்கிழமை

October 19, 2023

ஜென்ம நட்சத்திர பலன்கள் - அக்டோபர் 19, 2023 வியாழக்கிழமை

October 19, 2023

இந்த படத்தில் முதலில் என்ன தெரியுதுன்னு சொல்லுங்க..

October 18, 2023

நொடிகளில் தரைமட்டமான காசா மருத்துவமனை! 500 பேர் பலியான கொடூரம்..

October 18, 2023

தடம் புரண்ட பெட்டிகள்.. ஆங்காங்கே நிறுத்தப்பட்ட ரயில்கள்..

October 12, 2023

பீகார் ரயில் விபத்து: உதவி எண்களை அறிவித்தது ரயில்வே..

October 12, 2023

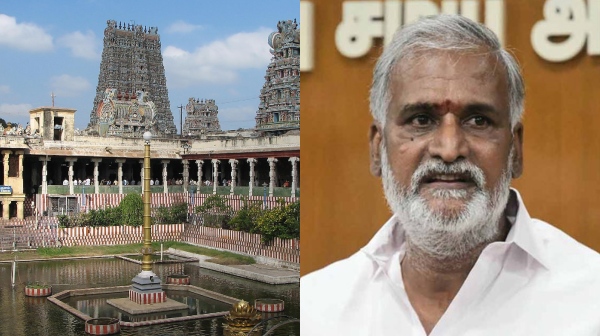

அநியாயம்! தமிழ்நாட்டில் கோவில்கள் மாநில அரசால் ஆக்கிரமிப்பு.

October 03, 2023

வசமாய் சிக்கிய ரவீந்தர் சந்திரசேகர்!

October 03, 2023

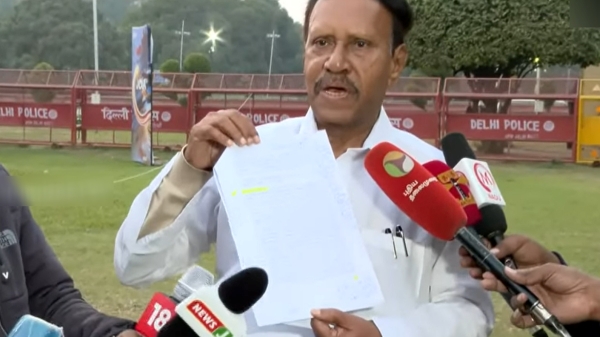

"அரசியல் சூழ்நிலைகள் பற்றி"... நிர்மலா சீதாராமனுடனான சந்திப்பு!

October 03, 2023

இன்றைய பஞ்சாங்கம் - அக்டோபர் 3, 2023 செவ்வாய்க்கிழமை

October 03, 2023

கதாநாயகி நிகழ்ச்சியின் டைட்டில் வின்னர் இந்த பிரபலம் தானா?

September 27, 2023

அட்ராசக்க! ஐ போன் 15 வாங்குனா ஜியோவில் செம்ம ஆஃபர்.. ஆறு மாசம் கவலையே இல்ல..

September 27, 2023

ரூ.1000 இன்னும் கிடைக்கலியா..இ சேவை மையத்தில் அப்ளை பண்ணிட்டீங்களா?

September 27, 2023

5 நாட்கள் லீவு.. சொந்த ஊருக்கு ரிசர்வ் செய்த மக்கள்..

September 27, 2023

மீண்டும் பற்றி எரியும் மணிப்பூர்: மாணவர்கள் படுகொலை-விடிய விடிய போராட்டம்

September 27, 2023

காவிரி: தமிழ்நாட்டுக்கு 3,000 கன அடிநீர்- கன்னடர்கள் மீதான மரண சாசனமாம்

September 27, 2023

மகளிர் உரிமை தொகை 1000 ரூபாயை அப்படியே அபராதமாக எடுத்த வங்கி..

September 27, 2023

ஆவின் பால் விலை ஏற்றமா?.. எல்லாம் கட்டுக்கதை.. மனதில் பால் வார்த்த அமைச்சர்!

September 27, 2023

விடிய விடிய விடாது பெய்த மழை.. ராணிப்பேட்டையில் பள்ளிகளுக்கு விடுமுறை

September 26, 2023

நாம பிச்சை எடுக்கோம்! ஆனா இந்தியா நிலவுக்கே போய்ட்டாங்க!

September 19, 2023

ஆஹா! அடித்தாலும் புடிச்சாலும் இந்தியான்னு வந்தா.. கனடா விவகாரம்:

September 19, 2023

மதுரையே வியந்து போச்சு.. கோலாகலமாக நடைபெற்ற விநாயகர் ஊர்வலம்..

September 19, 2023

முன்னாள் முதல்வர் ஓ.பி.எஸ். மகன் ரவீந்திரநாத் மனைவியிடம் இருந்து விவகாரத்து?

September 19, 2023

கருணை கொலை மட்டுமே ஒரே தீர்வு! நாயில் இருந்து மனிதர்களுக்கு பரவிய புது நோய்!

September 19, 2023

கருங்காலி மாலை.. செவ்வாய் தோஷம்.. கடன் பிரச்சினை.. யார் அணிந்தால் யோகம்?

September 19, 2023

பொன்மகன் சேமிப்பு திட்டம்.. வெறும் ரூ.500-ல் டபுள் லாபம் வருமே..

September 19, 2023

"முரண்டு தான் பிடிப்பாங்க.. கர்நாடகா எப்போதும் இப்படிதான்" காவிரி விவகாரம்!

September 18, 2023

ஒட்டுமொத்த நாடும் திக்... திக்..மோடி தலைமையில் அமைச்சரவை கூட்டம்!

September 18, 2023

கடைசியா போன சதுர்த்திக்கு கொழுக்கட்டை எடுக்க வந்தப்போ உன்ன பார்த்தது..

September 18, 2023

ரூ.665 கோடி மதிப்பிலான விமானத்தை காணலைங்க.. புலம்பும் அமெரிக்க ராணுவம்!

September 18, 2023

ஆளுநர் ரவியின் 'ஜாதி பாகுபாடு புகார்'- 'சனாதன ஒழிப்பு' சர்ச்சையில் உதய்நிதி

September 18, 2023

கிளாம்பாக்கம் பஸ் ஸ்டாண்டில் இதெல்லாம் சூப்பராக இருக்கே.. 'ஆனால்' ..

September 16, 2023

ஸ்ரீபெரும்புதூரில் என்கவுன்டர்.. போலீசாரை தாக்கிவிட்டு ஓட முயற்சி..

September 16, 2023

தாலி கட்ட போகும் நேரத்தில் குறுக்கே வந்த போலீஸ்.. திருமண வீட்டில் டிவிஸ்ட்!

September 16, 2023

"நிபா.." வந்தாலே பிரச்சினை தான்.. 4இல் 3 பேர் பலி..

September 16, 2023

'தெலுங்கானா' தெறி.. மிரட்டப் போகும் சோனியா காந்தியின் அறிவிப்பு!

September 16, 2023

சனாதனம் முதல் பாரத் வரை! 18ல் நாடாளுமன்ற சிறப்பு கூட்டம்!

September 16, 2023

“சிம்பிள் சிஎம்”.. ரயில் பயணம் செய்யும் ஸ்டாலின்! இன்று வேலூர் செல்கிறார்!

September 16, 2023

ரூ.71,000 வரை சம்பளம்! 10ம் வகுப்பு, டிப்ளமோ முடித்தாலே போதும்! எச்சிஎல்

September 16, 2023

மார்க்சிஸ்டுக்கு “சத்திய சோதனை”.. ‘இந்தியா’வில் மம்தா கட்சியால் சிக்கல்!

September 16, 2023

வேகமெடுக்கும் Madras Eye: பரவாமல் தடுப்பது எப்படி? நோய் அறிகுறிகள் யாவை?

September 16, 2023

கோவிந்தா... கோவிந்தா.. கூப்பிட்டாலே ஓடி வரும் ஏழுமலையான்..

September 16, 2023

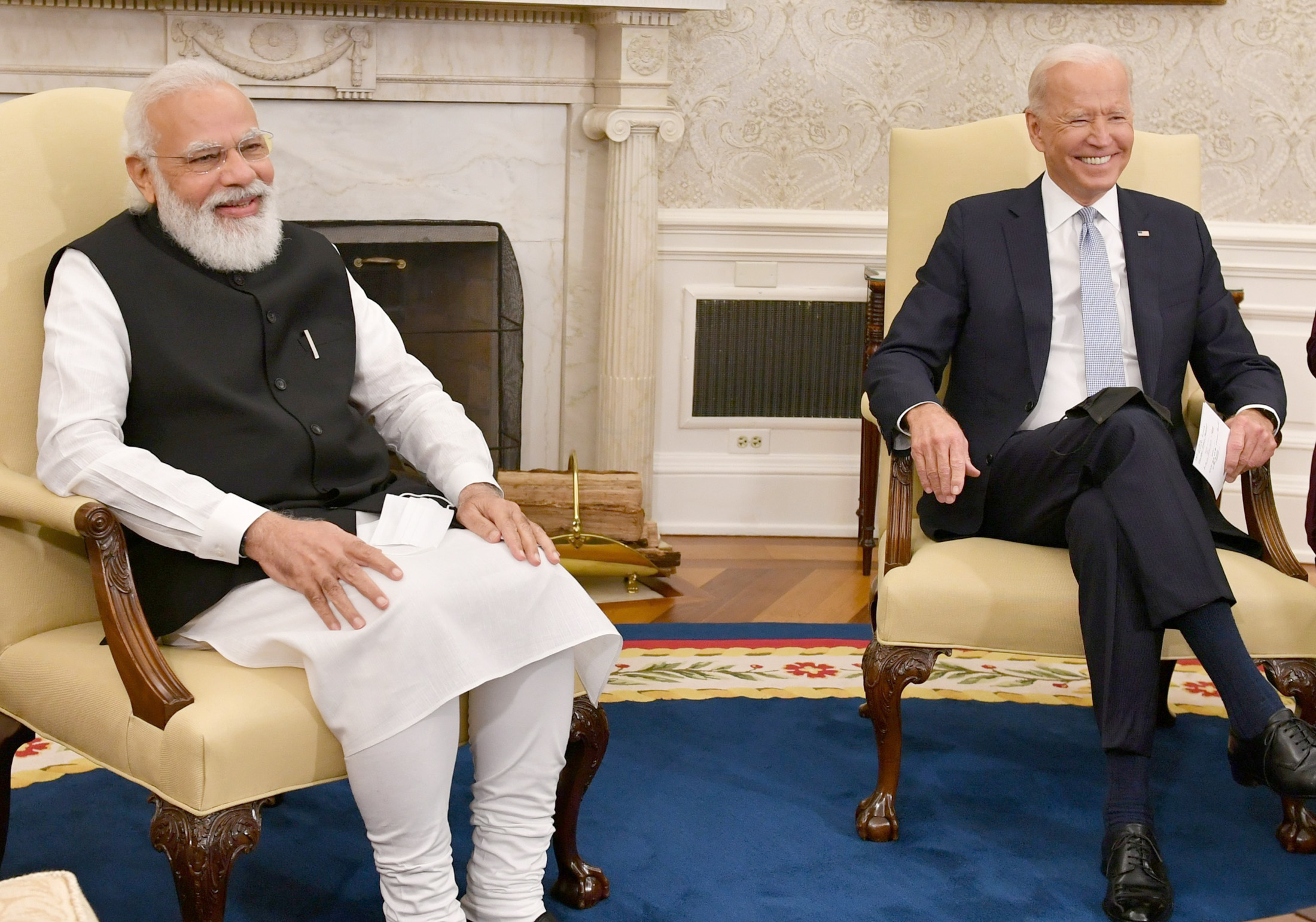

நம்பர் 1 மோடி.. உலக தலைவர்களில் அமெரிக்க அதிபரை பின்னுக்கு தள்ளி முதலிடம்!

September 16, 2023

இன்றைய ராசி பலன்கள் - செப்டம்பர் 14, 2023 வியாழக்கிழமை

September 14, 2023

சென்னையை நோக்கி வரும் ‛இந்தியா’ கூட்டணி தலைவர்கள்!

September 14, 2023

தீபாவளி கங்கா ஸ்நானம்.. காசி ராமேஸ்வரம்.. தென்காசியில் இருந்து பயணம்..

September 14, 2023

பல்லை துலக்கியதும் வெறும் வயிற்றில் "இந்த" தண்ணீரை குடிங்க..

September 14, 2023

ம.பி: பாஜகவுக்கு மரண பயம் காட்டும் கருத்து கணிப்புகள்!

September 14, 2023

பலே பரமா! பாஜகவில் 'சீட்' வாங்கி தருவதாக ரூ7 கோடி சீட்டிங்!

September 14, 2023

கொடநாடு வழக்கு: எடப்பாடி பழனிசாமிக்கு எதிராக கனகராஜ் சகோதரர் தனபால்!

September 14, 2023

அமைச்சர் பொன்முடிக்கு சிக்கல்? சொத்துக்குவிப்பு வழக்கில் இன்று விசாரணை!

September 14, 2023

பதறிய வேளச்சேரி.. 9 மாடி கட்டிடத்தில் பயங்கர தீ விபத்து.. குவிந்த தீயணைப்பு

September 13, 2023

பற்றி எரியும் சென்னை 9 மாடி கட்டடம்! கண்ணாடியை கல்வீசி உடைத்து தீயணைக்கும்

September 13, 2023

ஜரூராக தேர்தல் களத்தில் "இந்தியா" அணி! தொகுதி பங்கீடு பேச்சுகள் தொடக்கம்!

September 13, 2023

அஜெண்டாவே தெரியாது.. ஆடலாம் வாங்க! நாடாளுமன்ற சிறப்புக் கூட்டம்- செப்.17-ல்

September 13, 2023

அதிமுக மாஜி எம்எல்ஏ சத்யா வீடு உட்பட 22இடங்களில் லஞ்ச ஒழிப்பு போலீஸ்

September 13, 2023

ஊசலாடிய 2 உயிர்.. உயிரை பணயம் வைத்து மீட்ட தீயணைப்பு வீரர்கள்!

September 13, 2023

கூடுதலாக 21,000 டிக்கெட்! ரஹ்மான் நிகழ்ச்சியில் குளறுபடி ஏற்பட்டது எப்படி?

September 13, 2023

ம.பி., சத்தீஸ்கர் தேர்தல் வியூகம்: டெல்லியில் பாஜக ஆலோசனை!

September 13, 2023

ஆப்பிள் வரலாற்றில் முதல்முறை.. ஐபோன் 15ல் கொண்டு வந்த மெகா மாற்றம்?

September 13, 2023

1 கோடி பெண்கள் என்றால், 1 கோடி குடும்பங்கள்.. கலைஞர் உரிமை தொகை திட்டம் குற

September 13, 2023

ஒருவர் எவ்வளவு சம்பளம் வாங்கினால் சொந்தமாக வீடு வாங்கலாம்!

September 13, 2023

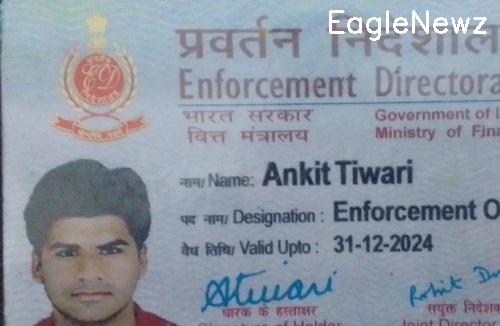

அமலாக்கத்துறை பிடியில் சிக்குவாரா அமைச்சர் அனிதா ராதாகிருஷ்ணன்!

September 13, 2023

450 தொகுதிகளில் பாஜகவுக்கு எதிராக பொது வேட்பாளர்? டெல்லியில் இன்று !

September 13, 2023

ராகு கேது பெயர்ச்சி பலன்.. 18 ஆண்டுகளுக்குப்பின் 6 ராசிக்காரர்கள்!

September 13, 2023

வாவ்.. இவ்ளோ வசதிகளா! ஆப்பிள் வாட்ச் சீரிஸ் 9 அறிமுகம்.. வேற லெவல்!

September 13, 2023

அசத்தலான அப்டேட் வெளியிட்ட ஆப்பிள்.. யுஎஸ்பி டைப் சிக்கு மாறிய ஐபோன்15..

September 13, 2023

இன்றைய பஞ்சாங்கம் - செப்டம்பர் 13, 2023 புதன்கிழமை

September 13, 2023

வெளியானது ஐபோன் 15 மாடல்கள்.. இந்தியாவில் அதன் விலை என்ன ? முக்கிய தகவல்

September 13, 2023

மாணவர்களுக்காக இதை உடனே செய்யுங்க.. பறந்த உத்தரவு.. தமிழக பள்ளி கல்வித்துறை

September 13, 2023

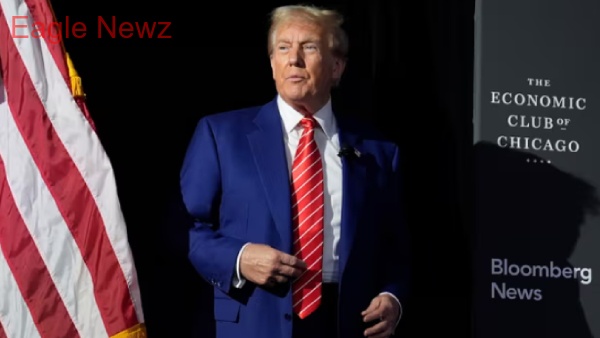

டொனால்டு டிரம்ப் உடன் கோல்ஃப் விளையாடும் MS Dhoni.. மிஸ் பண்ணிடாதீங்க..!!

September 08, 2023

ஜி-20 மாநாட்டில் பரிமாறப்படும் ருசியான உணவு வகைகள் என்ன? லிஸ்ட் இதோ!

September 08, 2023

எதிர்நீச்சல் நடிகர் மாரிமுத்து மரணம்.. காலை 8.30 மணிக்கு நடந்தது என்ன?

September 08, 2023

திமுகவின் இந்து மத வெறுப்பு ஊரறிந்த உண்மை.. இனியும் ஏமாற்ற முடியாது..

September 08, 2023

இந்த வார ராசி பலன் : 08-09-2023 முதல் 14-09-2023 வரை

September 08, 2023

கோடநாடு வழக்கு.. என்ன நடக்கிறது? காவல்துறைக்கு ‘டைம்’ கொடுத்த சென்னை ஐகோர்ட?

September 08, 2023

"இந்தியா" vs பாஜக: 'முதல் ரவுண்டு' ரிசல்ட் இன்று! 6 மாநிலங்களில் 7 சட்டசபை

September 08, 2023

அசைவம் சாப்பிட்டதால்தான் இமாச்சலில் மேகவெடிப்பு, நிலச்சரிவு ஏற்பட்டது!

September 08, 2023

நடிகர் கோட்டா ஸ்ரீனிவாச ராவ் ஞாபகம் இருக்கா? இவருடைய வாழ்க்கையில் இத்தனை ச

September 08, 2023

இன்றைய பஞ்சாங்கம் - செப்டம்பர் 8, 2023 வெள்ளிக்கிழமை

September 08, 2023

அகிலமே அணி திரண்டது காண்! டெல்லியில் ஜி-20 கூட்டமைப்பின் 18-வது உச்சி மாநாட

September 08, 2023

அப்படி போடு.. தமிழ்நாட்டில் பிரம்மாண்ட இவி வாகன தொழிற்சாலை..

September 07, 2023

ஜி20 உச்சி மாநாடு! டெல்லி பறக்கும் முதல்வர் ஸ்டாலின்..

September 07, 2023

பாரத மண்டபத்தில் 27 அடி உயர நடராஜர் சிலை..

September 07, 2023

கழுத்து பகுதியில் Tattoo குத்திய இளைஞர் பலி.. நடந்தது என்ன?

September 07, 2023

21 நாள் தலைமறைவாக இருந்தேன்! போலீஸில் சிக்காமல் பாதுகாத்தவரே

September 07, 2023

கைநிறைய சம்பளம்! டிகிரி, டிப்ளமோ படித்தவர்களுக்கு அசத்தலான

September 07, 2023

வேண்டுதலை நிறைவேற்றிய திருப்பதி ஏழுமலையான்.. 108 தங்கத்தாமரை

September 07, 2023

மஞ்சள் மஞ்சளா பால்.. நீரிழிவு நோயாளி பால் குடிக்கலாமா?

September 07, 2023

"உதயநிதி"-க்கு ஆர்எஸ்எஸ் தலைவர் மோகன் பகவத் ஆதரவு! 2000 ஆண்ட

September 07, 2023

தூத்துக்குடியில் ஷாக்.. காங்கிரஸ் நிர்வாகியை அடித்தே கொன்ற அ

September 07, 2023

ரேஷன் கடையில் பாமாயில் வாங்க தயக்கமா?.. வீட்டிலேயே சுத்தப்பட

September 07, 2023

சென்னையில் திறந்து கிடந்த மழைநீர் வடிகால்.. பைக்கில் பால் வா

September 07, 2023

தமிழ்நாடு பாஜக தலைவர் பதவிக்கு 'நூல்' விடும் சு.சுவாமி! அண்ண

September 07, 2023

என் பேச்சை திரித்து வாயை வாடகைக்கு விட்டுப் பிழைப்பு! நான் ம

September 07, 2023

தேர்தல் நெருங்கும் நேரத்தில்.. அரசு ஊழியர்களுக்கு அடிக்குதே

September 07, 2023

பாஜக தலைவருக்கு நோஸ்கட்.. பைபிள் கொடுப்பது மதமாற்றம் அல்ல! 2

September 07, 2023

சென்னை, நெல்லை, கோவை, மதுரை.. 6 மாவட்டங்களில் இனி வீடு வாங்க

September 07, 2023

அரசு மருத்துவமனையில் ஸ்கேனுக்கு ரூ.2500.. அமைச்சர் மா.சு ஆய்

September 07, 2023

வந்துச்சு பாருங்க சூப்பர் அறிவிப்பு..வீக் எண்ட் ஊருக்கு ?

September 07, 2023

சனாதனம் என்றால் என்ன என்பதை எடப்பாடி தேடிக்கொண்டிருக்கிறார்!

September 07, 2023

அதிமுகவும் பாஜகவும் கணவன் மனைவி உறவுதான்.. அதுக்காக தினமும்

September 07, 2023

ரியல் எஸ்டேட்டே மாறுது.. சென்னை, கோவையில் உச்சாணிக்கு உயரும்

September 07, 2023

சாமியார் மீது வழக்கு-உருவ பொம்மை எரிப்பு என நேரத்தை வீணடிக்க

September 07, 2023

பல்லடத்தில் 1.5 கிமீ தொலைவில்.. முக்கிய குற்றவாளி

September 07, 2023

எதிர்நீச்சல்: கம்பெனி தொடங்கிய ஜனனி.. குணசேகரன் சொன்ன வார்த்

September 07, 2023

ரேசனில் துவரம் பருப்பு வாங்குறீங்களா? உங்களுக்கு ஒரு குட் நி

September 07, 2023

சிக்குவாரா சீமான்? 7 முறை கட்டாய கருக்கலைப்பு செய்தது உண்மை

September 07, 2023

ஜி 20 உச்சி மாநாடு.. பைடன் டூ ரிஷி சுனக் வரை தலைவர்கள்.

September 07, 2023

சென்னை, நீலகிரி மாவட்ட கலெக்டர்கள் அதிரடி மாற்றம்..

September 07, 2023

எங்க இருக்குடா குஷ்பு கோவில்.. இடிக்காம இருக்கிறோமே?.. 'மச்சா

September 07, 2023

வாரத்தில் 3 நாட்கள் தொகுதியில் ஹால்ட்! விஜய் வசந்துக்கு ரூட்!

September 07, 2023

அடுத்தடுத்து காலில் "அடி"! பெரிய கட்டோடு.. பல்லடம் கொலையாளி

September 07, 2023

விடவே விடாது! நெருங்கி வரும் கருப்பு மேகங்கள்..

September 07, 2023

யுபிஐ செயலியில் அதிரடி மாற்றங்கள்.. இனி வாய்ஸ் மூலமே இயக்கலா

September 07, 2023

ரெய்டு விடுங்க.. மேலே இருந்து போன உத்தரவு..

September 07, 2023

இன்று வருகிறது மெகா அறிவிப்பு.. உயர் அதிகாரிகளை அழைக்கும் ஸ்டாலின்

September 07, 2023

எதிர்நீச்சல்: அப்பத்தாவுக்கு தெரிய வந்த உண்மை..

September 07, 2023

உதயநிதி திமுக தலைவர் மகன்.. அதுதான் அவர்கள் பிரச்னை.. !

September 07, 2023

இந்தியாவா? பாரத்தா? பிரஸ் மீட்டில் தனது ஸ்டைலில் vadivel

September 07, 2023

சனாதனம் என்பது HIV, தொழுநோய் போல.. மவனே டெல்லிக்கே வர்றேன்..

September 07, 2023

ஆன்லைனிலேயே வில்லங்கம் பார்க்க முடியுமா? ஜஸ்ட் ஒரே நிமிஷம்..

September 07, 2023

பாரத் பெயர் மாற்றத்துக்கு பின் மத ரீதியான 3-வது உலகப் போருக்கு தயாராகும்

September 07, 2023

டாட்டூ குத்தியதால் கல்லூரி மாணவர் மரணம்..

September 06, 2023

மணிப்பூரில் மீண்டும் பதற்றம்.. துப்பாக்கிச்சூடு..

September 06, 2023

கவனிச்சிங்களா சீமானை? "மேஸ்திரி" அண்ணாமலை + உதயநிதியின் தலை.

September 06, 2023

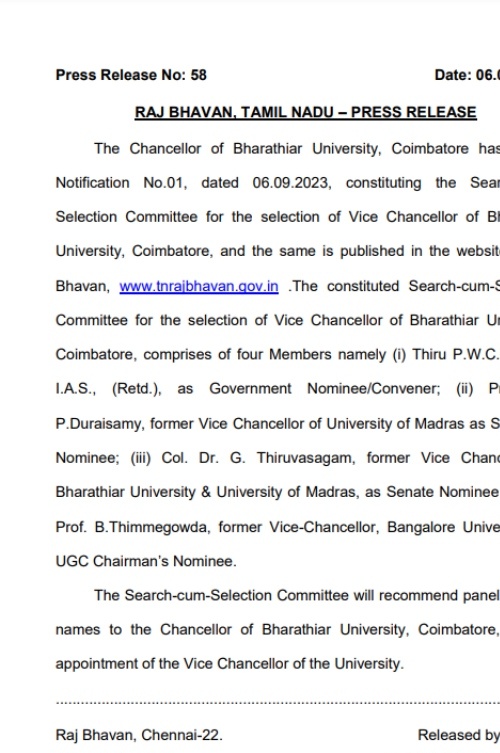

துணைவேந்தர்களை தேர்வு செய்ய குழு.. தமிழக அரசின் எதிர்ப்பை மீறிய யுஜிசி

September 06, 2023

சனாதனத்தை எதிர்ப்பது ஈசல் கும்பல்!

September 06, 2023

முக்குலத்தோர் சமுதாயத்தை அதிமுக புறக்கணிக்கிறதா? தனியாக பேசல

September 06, 2023

சென்னையில் “ஷாக்”.. பள்ளி மாணவனின் கொடூர செயல்! ஆசிரியர் தின

September 06, 2023

தமிழக அரசின் பிரதிநிதிக்கே இடமில்லையா? சீண்டும் ஆளுநர் ரவி!

September 06, 2023

ஐ.எஸ் பயங்கரவாத அமைப்பின் தலைவரை சென்னையில் சுற்றி வளைத்து !!

September 06, 2023

சாப்பாடு விஷயத்தில் கோதையிடம் வெறுப்பை காட்டும் தமிழ்..

September 06, 2023

TNEB இல் உங்கள் மொபைல் நம்பரை அப்டேட் செய்வது எப்படி?

September 06, 2023

உதயநிதியால் ஷாருக் கானுக்கு பிரச்சனை.. பதானை அடுத்து ஜவானுக்..!

September 06, 2023

அப்போ ஹாஸ்பிடல் வார்டுபாய்.. இப்போ வில்லன் ஸ்டண்ட் “சில்வா”.

September 06, 2023

மீனு நழுவிடுச்சே..பாஜகவுக்கு சான்ஸ் தருதா திமுக?

September 06, 2023

"தொட்றா பார்க்கலாம்".. கோயம்புத்தூரே முழிக்குது..

September 06, 2023

குலத்தொழிலை ஊக்குவிக்கும் ‘விஸ்வகர்மா யோஜனா’

September 06, 2023

மோடிக்கு புது டென்சன்..அமெரிக்க அதிபர் ஜி20யில் பங்கேற்க இந்தியா வருவாரா?

September 05, 2023

ஆங்கிலேயர்களால் கொண்டு வரபட்ட பெயர் இந்தியா.. பாரத் என மாற்றுங்க..

September 05, 2023

வரிகளை மொத்தமாக குறைத்த மோடி அரசு.. நடுத்தர குடும்பங்களுக்கு குட்நியூஸ்..!

September 01, 2023

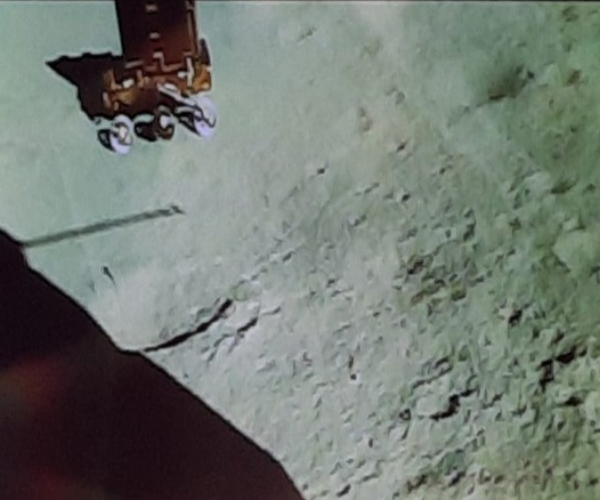

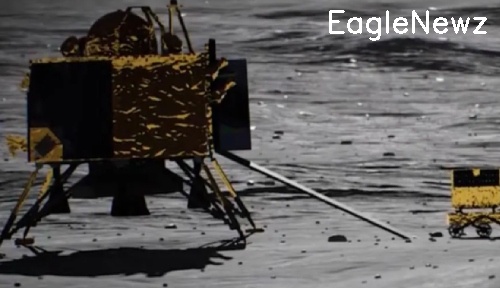

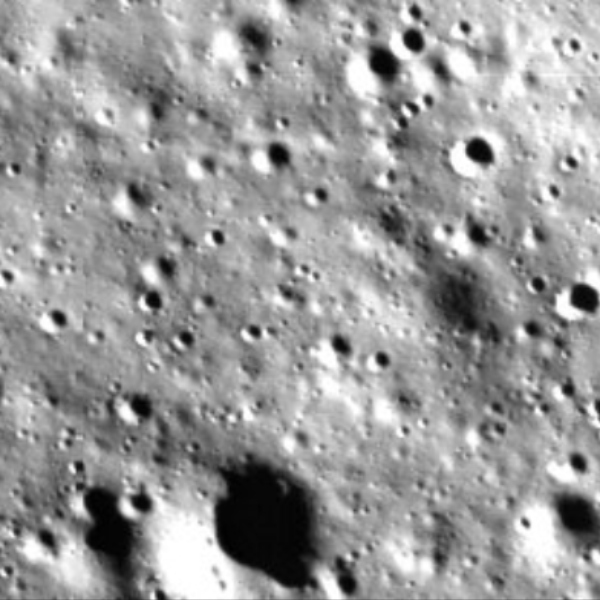

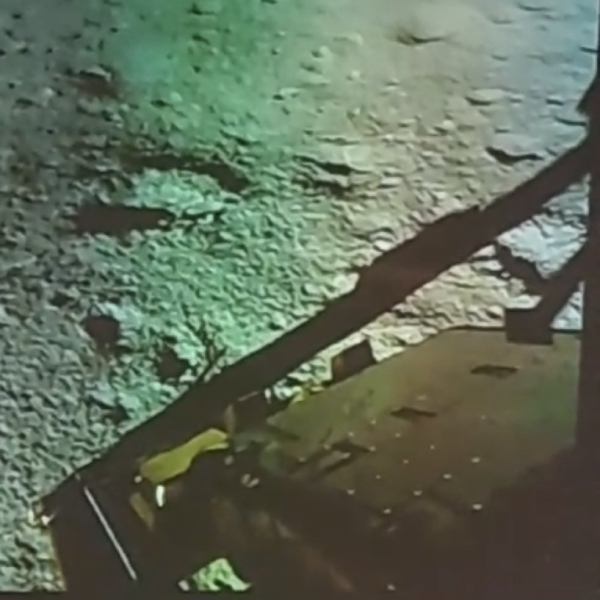

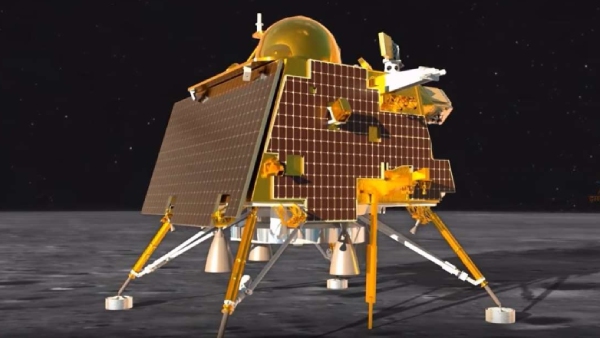

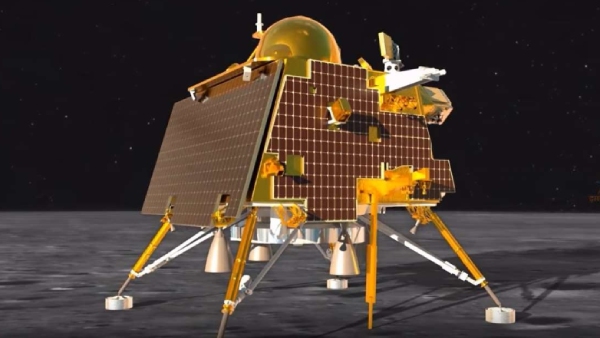

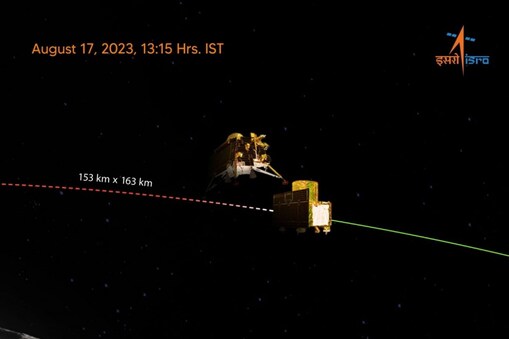

நிலாவில் ஆட்டம் காட்டிய "ரம்பா".. விக்ரம் லேண்டர் கண்டுபிடித்த "பிளாஸ்மா"..

September 01, 2023

ஒரே நாடு ஒரே தேர்தல்-பாஜகவின் பயங்கர பிளான்.. என்ன முடிவு?

September 01, 2023

இந்தியாவின் சவாலுக்கு நாங்கள் தயார்.. பாபர் அசாம் பேட்டி

August 31, 2023

அந்த மனசு இருக்கே! தண்ணீர் பாட்டிலை திறக்க முடியாமல் திணறிய

August 31, 2023

கைநிறைய சம்பளம்.. பிஜிசிஐஎல் நிறுவனத்தில் சூப்பர் வேலை! டிப

August 31, 2023

சென்னை பொதுக் கழிப்பறையில் வழுக்கி விழுந்து இளைஞர் பலி..

August 30, 2023

என்ன.. செந்தில் பாலாஜிக்கு ஜாமீனே கிடைக்காதா? அமலாக்கத்துறை

August 30, 2023

பாராளுமன்றத்தில் ஒலித்த ஜீ தமிழ் பிரபலத்தின் பெயர்..

August 30, 2023

நடிகை வாணி போஜனை தொடர்ந்து சன் டிவி நடிகைக்கு கிடைத்த கதாநாயகி!?

August 30, 2023

பாண்டியன் ஸ்டோர்ஸ்க்கு வந்த சிக்கல்.. தனத்தை தொடர்ந்து பிரச்சனை

August 30, 2023

அண்ணாமலை VS சீமான்.. இதில் பங்கமாய் கலாய்த்தது யாரு..

August 30, 2023

முஸ்லீம் ஆயுள் சிறைவாசிகள் முன் விடுதலை! அமைச்சர் ரகுபதியிடம

August 30, 2023

ஆசைக்கு இணங்க மறுத்ததால் பதவி பறிப்பு.. திருத்தணி திமுக எம்.

August 30, 2023

செப்டம்பர் மாத ராசி பலன்: வீடு தேடி வரும் அதிர்ஷ்டம்..

August 30, 2023

இன்னைக்கு நைட் மறக்காம வானத்தை பாருங்க..

August 30, 2023

நோ எக்ஸாம்! கைநிறைய சம்பளம்.. இசிஐஎல் நிறுவனத்தில் சூப்பர்

August 30, 2023

நடிகை வனிதா கொடுத்த காதல் அப்டேட்.. மகளை வைத்து செம பிளான்..

August 30, 2023

தமிழ்நாடே நனையுதே.. இன்னைக்கெல்லாம் நல்ல ஆக்ஷன்தான்..

August 30, 2023

நானும் பிரபுவும் சண்டை போட்டா ரஜினி சந்தோஷப்படுவார்..

August 30, 2023

"சூப்பர் ப்ளூ மூன்" பார்க்க ரெடியா.. இன்று வானில் !

August 30, 2023

சந்திரயான் 3 கண்டுபிடித்த புதையல்!

August 30, 2023

ஜெயலலிதா பெயரை இருட்டடிப்பு செய்வதா.. மெட்ரோ ரயில் நிறுவனத்த

August 28, 2023

பாலிவுட் நடிகர் ஷாருக்கான் வீட்டின் முன் திடீர் போராட்டம்!

August 28, 2023

சேலமே துள்ளுதே.. பூரிப்பில் எகிறி எகிறி குதிக்கும் "ஜவ்வரிசி

August 28, 2023

நடிகர் ஆர்.சுந்தர்ராஜன் மனைவி இந்த பிரபலம் தானா..? மகன்கள்..

August 28, 2023

காங்கிரஸ் அரசுக்கு இஸ்ரோ மீது நம்பிக்கை இருந்ததே இல்லை..

August 28, 2023

இப்படி பண்ணிட்டாங்களே.. ஒரே ஒரு சாலை.. மிரண்டு போன அன்புமணி

August 28, 2023

பாண்டியன் ஸ்டோரில் பரபரப்பு.. தெரிய வந்த மொத்த உண்மை.. எதிர்

August 28, 2023

மப்பில் வந்த ராமேஸ்வரம் கோயில் அதிகாரி? வாகனங்களை இடித்தாக ச

August 28, 2023

அணு கழிவு நீரை கடலில் கொட்டிய ஜப்பான்.. செக் வைத்த சீனா!

August 28, 2023

அடுத்த ஷாக்.. தலித் பெண்ணை நிர்வாணமாக்கி சித்ரவதை.. மகன் அடி

August 27, 2023

‛சிவசக்தி’.. நிலவில் லேண்டர் தரையிறங்கிய இடத்துக்கு மோடி பெ

August 27, 2023

மதுரை ரயிலில் எரிந்த ரூ 500 நோட்டு கட்டுகள்.. தப்பியோடிய சுற

August 27, 2023

ரெடியா இருங்க.. தமிழகத்தில் இங்கெல்லாம் கொட்ட போகுது மழை.. ஆ

August 27, 2023

இன்றைய பஞ்சாங்கம் - ஆகஸ்ட் 27 2023 ஞாயிற்றுக்கிழமை

August 27, 2023

ஜென்ம நட்சத்திர பலன்கள் - ஆகஸ்ட் 27 2023 ஞாயிற்றுக்கிழமை

August 27, 2023

திருச்சியில் பணியின் போது உயிரிழந்த தலைமைக் காவலர்! ரூ.25 லட

August 27, 2023

இன்றைய ராசி பலன்கள் - ஆகஸ்ட் 27 2023 ஞாயிற்றுக்கிழமை

August 27, 2023

2023 ஆண்டுக்கான தேசிய நல்லாசிரியர் விருது அறிவிப்பு..

August 27, 2023

ஜெயிலு பயத்தை காட்டுது காங்.. பதறும் பாஜக-கர்நாடகாவில் 40%

August 27, 2023

முடிவுக்கு வரும் சுந்தரி சீரியல்.. ஆனால் கடைசியில் டுவிஸ்ட்.

August 27, 2023

தெலுங்கானா: பிஆர்எஸ், பாஜக, காங்கிரஸுக்கு சோதனை!

August 27, 2023

மன் கீ பாத்: 104 ஆவது முறையாக நாட்டு மக்களுக்கு இன்று உரையாற

August 27, 2023

மதுரை ரயில் விபத்து: 9 பேர் பலிக்கு முழுக்க முழுக்க என்ன கார

August 27, 2023

சந்திரயான் 3 லேண்டரை நான்தான் வடிவமைத்தேன்.. சொந்தம் கொண்டாட

August 27, 2023

மதுரை ரயில் தீவிபத்து: 9 பேரின் உடல்கள் சென்னை வருகை..

August 27, 2023

"பிரதமர் வேட்பாளர் ராகுல் காந்தி".. "இந்தியா" கூட்டணிக்கு..!

August 27, 2023

வருமான வரி அலுவலகத்தில் வேலை! அதுவும் சென்னையிலேயே..

August 27, 2023

மொபைலில் இன்டர்நெட் மெதுவாக இருக்கா? இதை பண்ணுங்க முதல்ல.!

August 27, 2023

மதுரை ரயில் தீவிபத்தில் சிக்கிய 11 வயது சிறுவன்! ?

August 27, 2023

சிறந்த தலைவர்கள் மாற்றத்திற்காக காத்திருக்க மாட்டார்கள்..

August 27, 2023

கணவர் வாக்கிங் போன நேரத்தில் ஈரோடு அரசு பள்ளி ஆசிரியை கொலை..

August 27, 2023

சுண்டு விரல் நீளமே குணத்தைச் சொல்லும்.. உங்களுக்கு எப்படி?

August 24, 2023

பச்சை வண்ண ராஜ அலங்காரத்தில் அருள்பாலித்த பாதாள செம்பு முருகன்!

August 23, 2023

நெல்லையில் கருப்பட்டி விலை திடீர் உயர்வு - என்ன காரணம் தெரியுமா?

August 23, 2023

ஆவணி மாதம் 2023: ஆன்மீக விசேஷங்கள், விழாக்கள் குறித்த தகவல்கள்!

August 18, 2023

மதுரை எய்ம்ஸ் மருத்துவமனை கட்ட டெண்டர் கோரியது மத்திய அரசு

August 17, 2023

திருப்பதியில் பக்தர்களை அச்சுறுத்திய சிறுத்தை சிக்கியது!

August 17, 2023

இந்தியாவின் டாப் 7 பணக்கார குடும்பங்கள்.. இவ்வளவு சொத்துக்களா..?

August 17, 2023

கருணாநிதி நூற்றாண்டு பிறந்தநாள்.. மாணவ மாணவிகளே ஸ்வீட் நியூஸ்..

August 14, 2023

ராதிகாவின் புதிய சீரியல் ரெடி... எந்த சேனலில் தெரியுமா?

August 12, 2023

'கயல்' சீரியல் சைத்ரா ரெட்டியின் லேட்டஸ்ட் போட்டோஸ்!

August 12, 2023

கோரிக்கைகளை ஏற்க மறுக்கும் என்.எல்.சி.. பேச்சுவார்த்தை தோல்வி..

August 07, 2023

முதுமலை வந்தடைந்தார் குடியரசுத் தலைவர் திரௌபதி முர்மு..

August 05, 2023

3 முறை பிளே ஆஃப் கொண்டு போயிருக்கேன்.. புலம்பும் மைக் ஹெசன்!

August 05, 2023

3 நாள் பயணமாக தமிழகம் வரும் ஜனாதிபதி திரெளபதி முர்மு!

August 05, 2023

27 ஐபிஎஸ் அதிகாரிகள் அதிரடி டிரான்ஸ்பர்.. டாப் தலைகள் மாற்றம்!

August 04, 2023

பிளாஸ்டிக் கழிவுகளை சாலைகளாக மாற்றிய தமிழக அரசு

August 04, 2023

விமான டிக்கெட்டுகளுக்கு அதிரடி தள்ளுபடியை அறிவித்த இண்டிகோ...

August 03, 2023

தமிழகத்தில் வெப்பம் அதிகரிக்கும் - அலெர்ட் செய்த வானிலை மையம்!

August 03, 2023

ஆட்கள் தேவை! KVB வெளியிட்ட அதிகாரப்பூர்வ வேலை அறிவிப்பு!

July 22, 2023

இன்ஸ்டாகிராம், வாட்ஸ் அப், பேஸ்புக் யூஸ் பண்றீங்களா?

July 22, 2023

மத்திய அரசாங்க வேலைக்கு வெயிட் பண்றீங்களா?..!

July 22, 2023

இனி ரயிலில் 20 ரூபாய்க்கு தரமான உணவு..குஷியில் பயணிகள்..

July 21, 2023

சென்னைக்கு வந்த விமானத்தில் பெண்ணுக்கு பாலியல் தொல்லை ..

July 20, 2023

நாமக்கல் பெண்களே.. மகளிர் உரிமை தொகை பெற 914 முகாம்கள்..

July 20, 2023

சின்ன வெங்காயம் விலை கிடுகிடு உயர்வு... பொதுமக்கள் அவதி

July 11, 2023

மகளிருக்கு மாதந்தோறும் ரூ.1,000... வெளியானது அரசாணை...!

July 11, 2023

ஆஷஸ் தொடரில் முதல் வெற்றியைப் பெற்ற இங்கிலாந்து அணி

July 10, 2023

அண்ணாமலை ஸ்டைலில் ஜெயிலர் ஃபர்ஸ்ட் சிங்கிள் அப்டேட்...

July 02, 2023

ஒடிசா ரயில் விபத்தில் மாறாத சோகம்.. யார் இந்த 52 பேர்?

July 01, 2023

டெட்ரா பாக்கெட்டில் மதுபானங்கள் - தமிழக அரசு ஆலோசனை

June 29, 2023

மாமன்னன் திரைப்படத்துக்கு தடை விதிக்க கோரிய வழக்கு?

June 24, 2023

அதானி குழுமம் ஒரே நாளில் 55000 கோடி ரூபாய் இழப்பு..!

June 24, 2023

"அந்த” நடிகரோடு "அப்படி” நடித்ததால் வந்த வினை. கனிகா

June 24, 2023

தமிழக மீனவர்கள் 21 பேர் கைது..இலங்கை கடற்படை அட்டகாசம்..

June 22, 2023

வரலாற்று உச்சத்தை தொட்ட சென்செக்ஸ்.. இனி ஆட்டமே வேற..!

June 21, 2023

விடிய விடிய கனமழை.. பள்ளிகளுக்கு விடுமுறை அறிவிப்பு..

June 19, 2023

கார் கண்ணாடியை உடைத்து 70 லட்சம் ரூபாய் பணம் திருட்டு..!

June 16, 2023

அமைச்சர் செந்தில் பாலாஜி வழக்கில் நாளை முக்கிய தீர்ப்பு

June 16, 2023

காவேரி மருத்துவமனைக்கு அமைச்சர் செந்தில் பாலாஜி மாற்றம்

June 16, 2023

செந்தில் பாலாஜிக்கு ஜூன் 28ம் தேதி வரை நீதிமன்ற காவல்

June 14, 2023

அமைச்சர் செந்தில் பாலாஜியை கைது செய்தது அமலாக்கத்துறை...

June 14, 2023

வெளியானது நீட் தேர்வு முடிவுகள் : தமிழக மாணவர் முதலிடம்!

June 13, 2023

செல்போன் வைத்திருக்க ரெயில் லோகோ பைலட்டுகளுக்கு தடை.!

June 09, 2023

ரெப்போ விகிதத்தில் மாற்றமில்லை.. மக்கள் நிம்மதி..!

June 08, 2023

ரஷியாவில் 2 நாட்களாக தவித்த ஏர் இந்தியா விமானம்

June 08, 2023

234ஐ மையப்படுத்தி 2026க்கு தயாராகிறாரா நடிகர் விஜய்?

June 07, 2023

‛ஆட்கொல்லி’ அரிக்கொம்பன்.. தேனியில் சிக்கிய யானை

June 05, 2023

சிறப்பு ரயிலில் வந்த பயணிகளில் 8 பேருக்கு காயம்..

June 04, 2023

ஒடிசா சிறப்பு ரயில் சென்னை சென்ட்ரல் வந்தடைந்தது;

June 04, 2023

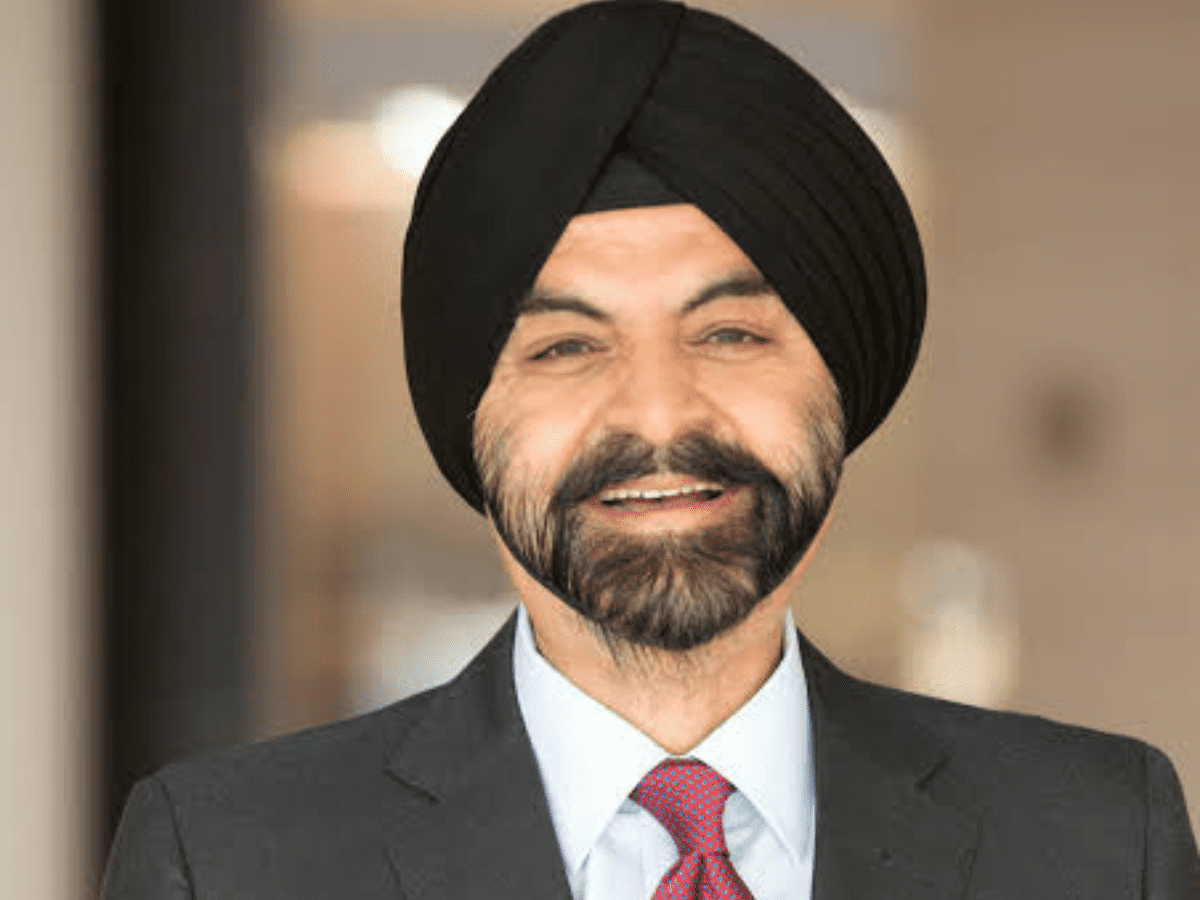

இன்று முதல் உலக வங்கியின் தலைவர்.. NRI-களின் மகுடம்..!

June 03, 2023

ஒடிசா ரயில் விபத்து: பலி எண்ணிக்கை 280ஆக அதிகரிப்பு!

June 03, 2023

ஒடிசா ரயில் விபத்து: 3 ரயில்கள் மோதியதால் ஏற்பட்டதா?

June 03, 2023

மஹியை அரசியலுக்கு அழைக்கும் மகேந்திரா! வைரலாகும் ட்வீட்

June 01, 2023

விளம்பரப் பலகை சரிந்து விழுந்ததில் 3 பேர் பலி

June 01, 2023

மிஸ் பண்ணது வருத்தம் தான்..” - சாய் சுதர்சன்

June 01, 2023

AI தொழில்நுட்பம்... அச்சம் ஆரம்பம்!

May 10, 2023

பார்பெக்யூ உணவகங்கள்... க்ரில் செய்த உணவுகள்...

May 10, 2023

உண்மை சம்பவத்தை தழுவி தயாராகும் “கூடு" திரைப்படம்

May 09, 2023

வெறித்தனமான வொர்க்அவுட்.. ஜோதிகா இளமையின் ரகசியம் இதுதானோ!

April 28, 2023

கமல்ஹாசனோடு கடைசி வரை நடிக்காதது இதனால் தானா..?

April 28, 2023

Aha Tamil தொடர்பான வதந்திகளை நம்பவேண்டாம்!

April 25, 2023

களைகட்டும் கோடை சீசன்.. கொடைக்கானல்

April 23, 2023

தமிழகத்தில் 19 ஆயிரம் செல்போன் எண்கள் முடக்கம்.

April 23, 2023

குருப்பெயர்ச்சி | மஞ்சள், சந்தனம் பூசி சிறப்பு அபிஷேகம்...

April 23, 2023

சட்ட விரோதமாக நுழைய முயன்ற 1.49 லட்சம் பேர் கைது..!

April 20, 2023